Налогоплательщику

Почему выгодно самостоятельно декларировать доходы от продажи недвижимости?

В период ежегодной декларационной кампании, в срок до 2 мая, гражданам, которые продали или получили в дар недвижимое имущество, необходимо задекларировать полученные доходы – направить налоговую декларацию по форме 3-НДФЛ, а уплатить исчисленный налог – не позднее 15 июля.

В период ежегодной декларационной кампании, в срок до 2 мая, гражданам, которые продали или получили в дар недвижимое имущество, необходимо задекларировать полученные доходы – направить налоговую декларацию по форме 3-НДФЛ, а уплатить исчисленный налог – не позднее 15 июля.

В случае непредставления декларации по истечении установленного срока уплаты, налоговый орган начнет проверку, по результатам которой доначислит НДФЛ без учета расходов, связанных с реализацией имущества, и предъявит штрафные санкции в размере до 50% от суммы налога.

Поэтому очень важно представить декларацию самостоятельно в установленный срок – до 2 мая. Предпринятые меры помогут не только избежать штрафов, но и существенно уменьшить сумму НДФЛ к уплате. Это можно сделать одним из двух способов:

- уменьшить величину дохода, полученного от продажи имущества, на расходы, непосредственно связанные с приобретением этой недвижимости. То есть, облагаться налогом будет разница сумм;

- заявить в декларации имущественный вычет, на который может быть уменьшен доход, полученный от продажи недвижимости (1 млн рублей – максимальная сумма вычета);

Кроме понесенных расходов, предоставляя декларацию, гражданин может воспользоваться правом на вычет по приобретению жилья в размере 2 млн рублей, что также уменьшает налоговые обязательства.

В 2023 году самостоятельно не отчитались о своих доходах более 17,5 тыс. налогоплательщиков. Им, помимо налога, начислили штрафные санкции в размере 22,6 млн рублей.

Самый быстрый и удобный способ подачи налоговой декларации по форме

3-НДФЛ - через «Личный кабинет налогоплательщика для физических лиц».

Декларировать доход и уплачивать НДФЛ не нужно, если:

- недвижимость получена в подарок от близкого родственника;

- недвижимость продана позже минимального срока владения: 3 года (если недвижимость унаследована, получена в подарок, приобретена по договору ренты, досталась после приватизации, является единственным жильем) и 5 лет (в остальных случаях).

Подробная информация о порядке заполнения и способах подачи декларации размещена на промостранице сайта ФНС России «Декларационная кампания 2024».

Проверить задолженность по имущественным налогам можно в Личном кабинете

1 декабря 2023 года истек срок уплаты имущественных налогов физических лиц за 2022 год. Начиная со 2 декабря несвоевременно уплаченные налоги становятся задолженностью, на которую каждый день начисляются пени.

В отношении граждан, которые не уплатили налоги в срок, налоговыми органами республики будут приняты меры по принудительному взысканию образовавшейся задолженности.

В целях исключения данных мер предлагаем проверить наличие (отсутствие) задолженности с помощью Интернет-сервисов ФНС России "Личный кабинет для физических лиц" и мобильного приложения "Налоги ФЛ", через Единый портал государственных и муниципальных услуг либо в налоговой инспекции.

Также узнать о наличии налоговой задолженности можно по бесплатным телефонам Единого Контакт-центра ФНС России 8-800-222-22-22.

Погасить задолженность можно с помощью Интернет-сервиса "Уплата налогов и пошлин", в офисах банков и банковских приложениях, в платежных терминалах.

Обращаем внимание, несвоевременная уплата налогов может привести к негативным последствиям:

-

удержание задолженности из заработной платы, пенсии или иных поступлений;

-

блокировка банковских счетов;

-

арест транспортных средств должника;

-

наложение запрета на выезд должника за границу;

-

судебные издержки в виде государственной пошлины и исполнительского сбора;

-

репутационные и иные риски.

До Нового года осталось несколько недель, и, чтобы праздник принес только положительные эмоции, рекомендуем жителям региона исполнить обязанность по уплате имущественных налогов.

В Новый год без долгов по налогам – хорошая традиция.

Уважаемые налогоплательщики!

1 декабря – единый срок уплаты имущественных налогов (транспортный, земельный, налог на имущество). Уплатить налоги можно любым удобным способом: мобильное приложение «Налоги ФЛ», «Личный кабинет налогоплательщика физического лица» на сайте ФНС России www.nalog.gov.ru, а также через Единый портал государственных услуг, по QR-коду в уведомлении через мобильное приложение банков, лично в учреждениях банков и почтовых отделений.

Не откладывайте оплату налогов на последний день!

Межрайонная ИФНС России №14 по Краснодарскому краю

Проверьте сведения о себе в «Едином реестре субъектов малого и среднего предпринимательства»

Межрайонная ИФНС России №14 по Краснодарскому краю напоминает, что информация об отнесении налогоплательщиков к субъектам малого и среднего предпринимательства публикуется на сайте ФНС России в электронном сервисе – «Единый реестр субъектов малого и среднего предпринимательства» (Единый реестр).

В электронном сервисе содержатся данные об организациях и индивидуальных предпринимателях, соответствующих установленным для малого и среднего предпринимательства критериям.

Единый реестр сформирован на основании данных, содержащихся в ЕГРЮЛ и ЕГРИП, сведений о доходах, полученных от осуществления предпринимательской деятельности и среднесписочной численности работников, сведений, содержащихся в документах, связанных с применением специальных налоговых режимов.

Кроме того, используются сведения, представленные лицами, определенными пунктом 2 статьи 6 Федерального закона от 29 декабря 2015 года № 408-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации».

В случае выявления налогоплательщиком отсутствия в отношении себя сведений в «Едином реестре субъектов малого и среднего предпринимательства» ему необходимо заполнить заявление. Формирование и направление заявления осуществляется через сайт ФНС России в разделе «Иные функции ФНС - Единый реестр субъектов малого и среднего предпринимательства - «Вас нет в реестре или данные некорректны?».

При заполнении заявления для корректировки сведений, отраженных в Едином реестре, налогоплательщикам необходимо обратить внимание на правильность отражения реквизита «ИФНС по месту учета налогоплательщика», а именно на Код ИФНС по месту постановки на учет. При неверном заполнении данного реквизита Заявление налогоплательщика останется нерассмотренным.

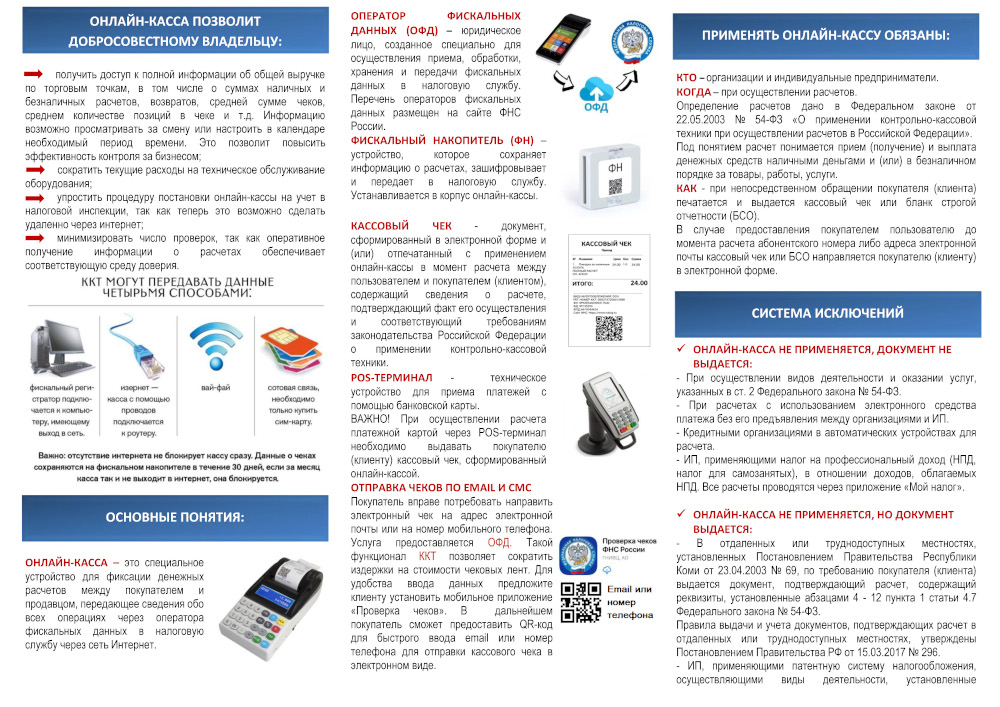

Выданный кассовый чек можно проверить

На рынках региона продолжается информационно-разъяснительная работа по контрольно-кассовой технике. Сотрудники налоговой службы рассказывают обо всех возможностях и мобильного приложения ФНС России «Проверка чеков».

Это мобильное приложение бесплатное, оно дает возможность проверить достоверность выданного продавцом кассового чека.

В то же время, мобильное приложение позволяет покупателям отслеживать корректность осуществления расчета: сообщать о выявленных нарушениях, а также подавать жалобы в налоговую службу. Для этого необходимо отсканировать QR-код на чеке или ввести данные кассового чека вручную.

В случае обнаружения нарушений (например, некорректные реквизиты) приложение предложит направить сообщение в налоговый орган. В случае отказа в выдаче чека продавцом покупателю с помощью приложения можно направить жалобу.

Мобильное приложение «Проверка чеков» дает возможность хранить собственные кассовые чеки, отслеживать расходы на покупки, в том числе от подотчетных лиц. Также оно позволит удобно прикреплять кассовые чеки к декларации формы 3-НДФЛ в электронном виде при заявлении налогового вычета.

Для граждан использование мобильного приложения позволяет создать дополнительную защиту своих прав как потребителей, побуждает бизнес к соблюдению кассовой дисциплины, а налоговым органам – оперативно выявлять нарушения в сфере применения ККТ.

Электронную подпись и лицензию на КриптоПро можно получить в налоговой инспекции бесплатно

Межрайонная ИФНС России №14 по Краснодарскому краю напоминает налогоплательщикам о том, что получить квалифицированную электронную подпись (КЭП) можно в налоговой инспекции.

Кроме того, в порядке эксперимента с 14 апреля 2022 года все КЭП, выданные УЦ ФНС России, содержат встроенную бесплатную лицензию на КриптоПро.

Лицензия действительна до окончания срока действия КЭП, то есть, 15 месяцев. Налогоплательщикам не следует затягивать получение КЭП до конца года, так как завершение эксперимента планируется на 28 октября текущего года.

Подробная информация о порядке получения КЭП и полный список точек выдачи УЦ ФНС России размещены на сайте ФНС России в разделе «Удостоверяющий центр ФНС России».

КЭП, выпускаемые Удостоверяющим центром ФНС России, имеют широкий спектр применения. Они могут быть использованы, в том числе, для обеспечения юридически значимого документооборота с органами государственной власти и контрагентами, сдачи налоговой и бухгалтерской отчетности, использования на портале государственных услуг Российской Федерации, доступа к информации, содержащейся в государственных и иных информационных системах. Это значительно упрощает взаимодействие бизнеса с партнерами и органами государственной власти.

Процедура оформления подписи бесплатна. Для получения КЭП заявителю необходимо лично представить в налоговый орган документ, удостоверяющий личность, СНИЛС, USB-носитель ключевой информации (токен), сертифицированный ФСТЭК России или ФСБ России, и пройти процедуру идентификации.

Информацию о своей задолженности можно получать через СМС или на электронную почту

Налоговая служба предоставляет налогоплательщикам удобную возможность оперативно получать информацию о возникшей недоимке и задолженности по пеням, штрафам, процентам посредством СМС-сообщений или сообщений на электронную почту.

Периодичность таких рассылок строго регламентирована законодательством о налогах и сборах - не чаще одного раза в квартал.

Обязательным условием подключения данной услуги является согласие юридического или физического лица на подобное информирование, представленное в налоговый орган. В согласии указывается наименование и ИНН организации или ФИО физического лица с указанием его паспортных данных, а также даты и места рождения. Кроме того, заполняется поле с номером телефона и (или) адресом электронной почты, на которые и будет приходить информирование о наличии недоимки, задолженности по пеням, штрафам и процентам (п. 7 ст. 31 Налогового кодекса РФ).

Физические лица могут подавать согласие в налоговый орган лично (через представителя). Но наиболее простым и удобным способом его представления является "Личный кабинет налогоплательщика". В разделе "Профиль" нужно нажать на ссылку "Согласие на информирование о наличии недоимки и (или) задолженности по пеням, штрафам, процентам", и через два клика оно будет направлено в налоговый орган.

Согласие можно представить по телекоммуникационным каналам связи или по почте заказным письмом.

Форма документа утверждена приказом ФНС России от 06.07.2020 № ЕД-7-8/423@.

"Серая" зарплата - отсутствие социальных гарантий

Работник, получающий «серую» зарплату, то есть зарплату, с которой не уплачиваются налоги, должен осознавать все негативные последствия, к которым это может привести.

Выплата «серой» зарплаты производится исключительно по воле работодателя на страх и риск работника.

Ни ее размер, ни порядок выплаты, ни срок выплаты не закреплены, как правило, никакими документами. Поэтому работодатель может прекратить выплаты в любой момент и работнику будет очень проблематично что-то получить в такой ситуации.

На указанные суммы не распространяются нормы законодательства, регулирующие трудовую деятельность работника и его социальное обеспечение. В частности, могут возникнуть следующие проблемы.

-

Оплата отпуска

Нет никаких гарантий, что работодатель оплатит отпуск или компенсацию за неиспользованный отпуск при увольнении работника в полном объеме, - сумма отпускных высчитывается исходя из размера официальной части зарплаты, которая может быть значительно меньше «серой» (статья 114 ТК РФ).

-

Оплата листка нетрудоспособности

Аналогично оплате отпуска оплата листков нетрудоспособности (по временной нетрудоспособности, по беременности и родам, по уходу за ребенком) рассчитывается исходя из официального заработка (статья 183 ТК РФ; статья 14 Федерального закона от 29.12.2006 № 255-ФЗ).

-

Выходное пособие

При увольнении работника выходное пособие будет исчислено исходя из официальной части зарплаты (статьи 178, 181.1 ТК РФ).

-

Будущая пенсия

Отчисления в ПФР также производятся на основании «белой» части зарплаты. Именно из этих отчислений складывается будущая пенсия работника (статья 10 Закона от 15.12.2001 № 167-ФЗ).

-

Кредит и ипотека

Работник, получающий «на бумаге» небольшую заработную плату, рискует не получить кредит на крупную сумму в банке или не оформить ипотеку, даже если «серая» часть его зарплаты гораздо больше «белой».

Неосуществление предпринимательской деятельности не освобождает от уплаты страховых взносов

Межрайонная ИФНС России №14 по Краснодарскому краю напоминает индивидуальным предпринимателям (ИП), что фактическое неосуществление предпринимательской деятельности не освобождает от уплаты страховых взносов.

Напомним, в 2022 году общий размер взносов индивидуального предпринимателя составляет 43 221 рублей, где 34 445 рублей - взносы на обязательное пенсионное страхование и 8 766 рублей - на обязательное медицинское страхование.

Даже если предприниматель не ведет деятельность, обязанность по уплате страховых взносов сохраняется. Её неисполнение приведет к образованию задолженности и неприятным последствиям, например, к начислению пени и мерам принудительного взыскания, поэтому рекомендуем предпринимателям, которые не осуществляют деятельность, официально закрыть бизнес.

Если предпринимательская деятельность прекращена до окончания календарного года, то в этом случае сумма страховых взносов определяется пропорционально отработанным месяцам. За неполный месяц – пропорционально количеству календарных дней этого месяца по дату прекращения деятельности в качестве индивидуального предпринимателя.

Рассчитать сумму страховых взносов поможет онлайн-сервис на сайте ФНС России «Калькулятор расчета страховых взносов »

Электронную подпись и лицензию на КриптоПро можно получить в налоговой инспекции бесплатно

Межрайонная ИФНС России №14 по Краснодарскому краю напоминает налогоплательщикам о том, что получить квалифицированную электронную подпись (КЭП) можно в налоговом органе.

Кроме того, в порядке эксперимента с 14 апреля 2022 года все КЭП, выданные УЦ ФНС России, содержат встроенную бесплатную лицензию на КриптоПро.

Лицензия действительна до окончания срока действия КЭП, то есть, 15 месяцев. Налогоплательщикам не следует затягивать получение КЭП до конца года, так как завершение эксперимента планируется на 28 октября текущего года.

Подробная информация о порядке получения КЭП и полный список точек выдачи УЦ ФНС России размещены на сайте ФНС России в разделе «Удостоверяющий центр ФНС России».

КЭП, выпускаемые Удостоверяющим центром ФНС России, имеют широкий спектр применения. Они могут быть использованы, в том числе, для обеспечения юридически значимого документооборота с органами государственной власти и контрагентами, сдачи налоговой и бухгалтерской отчетности, использования на портале государственных услуг Российской Федерации, доступа к информации, содержащейся в государственных и иных информационных системах. Это значительно упрощает взаимодействие бизнеса с партнерами и органами государственной власти.

Процедура оформления подписи бесплатна. Для получения КЭП заявителю необходимо лично представить в налоговый орган документ, удостоверяющий личность, СНИЛС, USB-носитель ключевой информации (токен), сертифицированный ФСТЭК России или ФСБ России, и пройти процедуру идентификации

Получать актуальную информацию об уплате налогов можно по электронной почте или в смс-сообщении

Налогоплательщики могут получать информацию о выполнении налоговых обязательств по электронной почте или в смс-сообщениях. Для этого достаточно направить согласие на информирование о наличии задолженности по форме, утвержденной приказом ФНС России от 06.07.2020 № ЕД-7-8/423@.

Согласие можно подать из Личного кабинета налогоплательщика, принести в налоговую инспекцию на бумажном носителе лично, через представителя, направить по почте заказным письмом или передать в электронной форме по телекоммуникационным каналам связи. Но удобнее всего сделать это через Личный кабинет налогоплательщика на сайте ФНС России. Уведомление доступно во вкладке «Жизненные ситуации»/«Прочие ситуации»/ «Согласие на информирование о наличии недоимки (или) задолженности по пеням, штрафам, процентам». Предпринимателям и юридическим лицам в форме согласия необходимо указать наименование и ИНН организации, а передать его в электронной форме можно по телекоммуникационным каналам связи или Личный кабинет налогоплательщика.

Такой формат информирования позволяет налогоплательщику своевременно отслеживать текущее состояние расчетов по уплате обязательных платежей и не допускать начисления пеней.

Преимуществом смс- и e-mail-информирования также является актуальность сведений, сервис представляет достоверные данные на текущую дату.

Рассылка сообщений о задолженности осуществляется не чаще раза в квартал. Налогоплательщик может в любой момент отказаться от дальнейшего информирования, направив заявление об отказе. Вся полезная информация по реализации механизма оповещения о задолженности, а также способов ее погашения собрана на специализированной странице сайта ФНС России «Информирование о задолженности».

Получить актуальную информацию о наличии или отсутствии задолженности по налогам и произвести ее оплату можно с помощью сервиса «Личный кабинет налогоплательщика для физических лиц», размещенного на официальном сайте ФНС России, а также через мобильное приложение «Налоги ФЛ».

Кроме того, оплатить задолженность можно через сервис «Уплата налогов и пошлин», размещенный на сайте ФНС России, на Едином портале государственных услуг.

В случае, если открыто исполнительное производство по принудительному взысканию задолженности, информацию можно проверить на сайте Федеральной службы судебных приставов.

Как зарегистрировать контрольно-кассовую технику

Осуществлять расчеты, в том числе в организациях общепита и на рынках региона, необходимо с применением контрольно-кассовой техники, а применять контрольно-кассовую технику можно только после того, как она зарегистрирована в налоговом органе.

Межрайонная ИФНС России №14 по Краснодарскому краю напоминает, что при регистрации ККТ налоговым органом осуществляется аутентификация пользователя и фискального накопителя, используемого в ККТ, а также проверка достоверности вносимых сведений и сформированного фискального признака, на основании которых пользователю предоставляется карточка регистрации ККТ. Датой регистрации ККТ, перерегистрации ККТ, снятия ККТ с регистрационного учета считается дата формирования налоговым органом соответственно карточки регистрации контрольно-кассовой техники и карточки о снятии контрольно-кассовой техники с регистрационного учета.

Карточка регистрации ККТ выдается (направляется) налоговым органом в течение десяти рабочих дней со дня подачи соответствующего заявления. Если заявление подавалось в электронном виде, то карточка направляется в форме электронного документа, подписанного усиленной квалифицированной электронной подписью, через кабинет ККТ или через оператора фискальных данных. При необходимости можно получить ее и на бумажном носителе. Для этого необходимо подготовить в заявление о выдаче карточки регистрации ККТ и подать его (либо направить по почте) в налоговый орган.

При незавершенной процедуре регистрации ККТ карточка регистрации ККТ не формируется, а применение контрольно-кассовой техники с нарушением законодательства влечет административную ответственность, установленную статьей 14.5 Кодекса Российской Федерации об административных правонарушениях.

Получайте ИНН не посещая налоговый орган

На год продлены сроки уплаты страховых взносов

Об обязанности юридических лиц публиковать сведения в федеральном ресурсе

Уважаемые налогоплательщики!

УФНС России по Краснодарскому краю сообщает о проведении 02.06.2022 года в 11.00 публичных обсуждений в формате вебинара на тему: «Единый налоговый счет».

На мероприятии будут рассмотрены следующие вопросы:

- концепция ЕНС;

- плюсы и преимущества ЕНС;

- механизм исполнения обязанности по уплате налогов при переходе

на ЕНС, упрощение платежного календаря;

- обратная связь с налоговым органом при использовании ЕНС.

Приглашаем юридических лиц принять участие в вебинаре.

Бизнес перейдет на Единый налоговый счет

Государственной Думой РФ в первом чтении принят законопроект о введенииc 1 января 2023 годаинститута Единого налогового счета для юридических лиц и индивидуальных предпринимателей, который позволит упростить механизм исполнения обязанности по уплате налогов.

Налогоплательщикам будет достаточновнести средства на единый счет, указав только два реквизита: сумму платежа и ИНН. Перечисленные денежные средства будут автоматически распределяться налоговыми органами в счет уплаты обязательных платежей в соответствии с установленной очередностью.

Введение ЕНС исключит наличие у налогоплательщика одновременно задолженности и переплаты по разным видам налогов и обеспечит экономически обоснованный расчет пеней на общую сумму задолженности перед бюджетом.

Помимо сокращения количества платежей и реквизитов, ЕНС имеет следующие преимущества:

• 1 срок уплаты в месяц;

• 1 сальдо в целом по ЕНС;

• 1 день для поручения на возврат;

• 1 документ взыскания для банка;

• 1 день для снятия блокировки по счету.

Данные о состоянии ЕНС, детализированная информация о распределении ЕНП и обратная связь с налоговым органом будут доступны в онлайн режиме в Личном кабинете налогоплательщика, через ТКС или в учетной системе налогоплательщика (ERP – система).

С подробной информацией о ЕНС можно ознакомиться, перейдя по ссылке или с помощьюQr-кода.

ПРЕИМУЩЕСТВА ЕНС – резюме

ПЛАТИТЬ ПРОЩЕ

1. 1 платеж в месяц (сейчас 60 сроков уплаты в год, будет в 5 раз меньше)

2. 2 реквизита в платежке – можно просто платить по ИНН (сейчас 15 полей, в т.ч. 1395 КБК и 20 тыс. ОКТМО) – ошибка и нестыковка уплаты и начисленных сумм будет исключена.

ЭКОНОМИЯ ДЕНЕГ И ВРЕМЕНИ

3. 1 сальдо расчетов с бюджетом – не будут начисляться пени при наличии переплаты и недоимки.

4. 1 сальдо расчетов – не нужно будет подавать заявления об уточнениях и зачетах между КБК и ОКТМО (сейчас 80 млн. ошибок в год по стране).

5. 1 день на возврат – положительное сальдо ЕНС признается деньгами налогоплательщика и возвращается по его ПОРУЧЕНИЮ (вместо 10 рабочих дней (2 недели) на РЕШЕНИЕ налогового органа о возврате).

6. 1 операция чтобы передать свою переплату (сейчас нужно сначала дождаться возврата на свой счет, потом заплатить за другого).

7. до 30 дополнительных дней для уплаты – при переносе сроков уплаты для большей части платежей увеличивается срок, в том числе наиболее значительно по страховым взносам, а НДФЛ будет уплачиваться не ежедневно, а 1 раз в месяц.

8. нет срока давности для платежей старше 3-х лет.

9. нет необходимости получения справок о долге - госорганы сами обменяются информацией о состоянии расчетов с бюджетом.

ПРОЩЕ РАЗОБРАТЬСЯ С ДОЛГОМ

10. 1 день на снятие приостановки со счетов при уплате долга.

11. 1 документ взыскания (сейчас выставляются отдельные требования, инкассовые поручения и постановления приставу по каждой сумме обязательств).

ПРОЗРАЧНОСТЬ И СЕРВИСНОСТЬ

12. Онлайн доступ для плательщиков детализации начислений и уплаты налогов – налогоплательщик и налоговый орган видят состояние расчетов «одними глазами».

13. Интеграция доступа как в ЛК, так ив IT-платформы плательщиков по открытому API.

Начался четвертый этап добровольного декларирования гражданами активов и счетов за рубежом

Начался четвертый этап программы добровольного декларирования в соответствии с Федеральным законом от 08.05.2015 №140-ФЗ «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации».

До 28 февраля 2023 года гражданам предоставляется возможность добровольно задекларировать свои счета и вклады в заграничных банках, ценные бумаги, доли участия в иностранных организациях, иные финансовые активы, а также контролируемые иностранные компании.

Кроме этого, у граждан также есть возможность задекларировать наличные деньги. Для этого их надо положить на счет в российском банке в течение 30 дней со дня сдачи такой декларации.

ФНС России обеспечивает режим конфиденциальности содержащихся в специальной декларации сведений, не вправе передавать их третьим лицам и государственным органам и использовать их для целей осуществления мероприятий налогового контроля.

Налогоплательщики, задекларировавшие свое имущество и счета, получат правовые гарантии сохранности своего капитала, в том числе за пределами РФ, а также освобождаются от уголовной, административной и налоговой ответственности.

Специальную декларацию можно представить в любой налоговый орган или в центральный аппарат ФНС России на бумажном носителе лично, либо через уполномоченного представителя. Декларации, отправленные по почте, не считаются принятыми.

С формой специальной декларации и порядком ее заполнения можно ознакомиться на промостранице официального сайта ФНС России «Специальная декларация».

О налоговой задолженности можно узнать из СМС-сообщения или по электронной почте

У налогоплательщиков появилась возможность получать информацию о задолженности посредством СМС-сообщений или по электронной почте. Информационная рассылка сообщений осуществляется не чаще одного раза в квартал.

Для того, чтобы таким способом получать информацию каждому желающему необходимо предоставить письменное согласие на бумажном носителе лично или через представителя, по почте заказным письмом, а также в электронной форме по телекоммуникационным каналам связи или через личный кабинет налогоплательщика..

Физические лица смогут подать согласие в любой налоговый орган независимо от места жительства (за исключением межрегиональных инспекций по крупнейшим налогоплательщикам и специализированных налоговых инспекций), а юридические лица – только в инспекцию по месту нахождения.

Форма согласия утверждена приказом ФНС России от 06.07.2020 №ЕД-7-8/423@ (КНД 116068). В ней необходимо указать наименование и ИНН организации или ФИО физического лица, паспортные данные, дату и место рождения, а также номер телефона или адрес электронной почты, куда будет осуществляться рассылка.

Обращаем внимание, что удобно и быстро погасить задолженность можно посредством электронных сервисов ФНС России «Уплата налогов и пошлин» и «Личный кабинет налогоплательщика».

На Кубани для бизнеса продлили срок уплаты налогов в бюджет региона

Постановлением главы администрации Краснодарского края от 07.04.2022 № 159 приняты отдельные меры экономической поддержки кубанского бизнеса.

До 1 июля отсрочена уплата авансовых платежей по налогу на имущество организаций за I квартал. На этот срок также отложена уплата налога за 2021 год по налогу, предусмотренному УСН, для индивидуальных предпринимателей, а для организаций и индивидуальных предпринимателей отсрочен авансовый платеж за I квартал 2022 года.

Продление сроков уплаты не распространяется на организации и индивидуальных предпринимателей в случае, если им согласно п. 3 ст. 4 НК РФ уже были продлены сроки или для них предусмотрены более ранние сроки уплаты.

Электронная подпись по новым правилам

C 1 января 2022 года на ФНС России возлагаются функции по выпуску квалифицированной электронной подписи (КЭП) для юридических лиц (лиц, имеющих право действовать от имени юридического лица без доверенности), индивидуальных предпринимателей и нотариусов.

Юридические лица и индивидуальные предприниматели, получившие квалифицированные сертификаты ключей проверки электронной подписи, созданные аккредитованными после 1 июля 2020 года удостоверяющими центрами, вправе применять такие сертификаты после 1 января 2022 года до окончания срока действия таких сертификатов. По окончании срока действия квалифицированных сертификатов ключей проверки электронной подписи юридические лица и индивидуальные предприниматели могут использовать только сертификаты квалифицированной электронной подписи, выданные удостоверяющим центром ФНС России.

Электронная подпись нужна всем, кто сдаёт электронную отчётность. Если подойдёт срок сдачи отчётности, а у компании или ИП не будет сертификата, подписать и сдать отчёты не получится, поэтому нужно заранее позаботиться о том, чтобы с 1 января 2022 года у вас был действующий сертификат ЭЦП.

Получить КЭП бесплатно можно будет в любом Удостоверяющем центре ФНС России по КБР (УЦ) с учетом следующего:

-

УЦ выдает квалифицированные сертификаты только для юрлиц (лиц, имеющих право действовать от имени юрлица без доверенности), ИП и нотариусов;

-

квалифицированные сертификаты выпускаются по предварительной записи на основании заявления на выпуск КЭП при предъявлении паспорта, СНИЛС и после прохождения процедуры идентификации;

-

для записи квалифицированного сертификата необходимо предоставить носитель ключевой информации, сертифицированный ФСТЭК России или ФСБ России (УЦ ФНС России поддерживает ключевые носители определенного формата).

Также напоминаем, что с 1 января 2022 года:

-

КЭП должностных лиц госорганов, органов местного самоуправления либо подведомственных им организаций можно будет получить только в Удостоверяющем центре Федерального казначейства;

-

КЭП физлиц, а также лиц, действующих от имени юрлица по доверенности, можно будет получить в коммерческих удостоверяющих центрах аккредитованным по новым требованиям.

-

Приглашаем руководителей организаций и индивидуальных предпринимателей получить электронную подпись в Межрайонной ИФНС России №14 по Краснодарскому краю по адресу г. Усть-Лабинск, ул. Красноармейская, 249, оперзал.

-

Предлагаем должностным лицам и индивидуальным предпринимателям получить государственную услугу в период отсутствия очередей, тем самым сэкономить свое время, напоминаем , что КЭП выдается бесплатно.

Декларационная кампания 2022 года продолжается

Представить декларацию о доходах, полученных в 2021 году, необходимо до 4 мая 2022 года. Форму 3-НДФЛ нужно подать в налоговый орган по месту своего учета. Декларацию можно заполнить онлайн в Личном кабинете налогоплательщика для физических лиц.

Для этого следует заполнить форму 3-НДФЛ, утвержденную приказом ФНС России от 15.10.2021 № ЕД-7-11/903@. Отчитаться о доходах необходимо, если в 2021 году гражданин, например, продал недвижимость, которая была в его собственности меньше минимального срока владения, получил дорогие подарки не от близких родственников, выиграл небольшую сумму в лотерею, сдавал имущество в аренду или получал доход от зарубежных источников. При этом в случае продажи недвижимого имущества на сумму до 1 млн. рублей, а иного имущества – до 250 тыс. рублей в год, налогоплательщику больше не нужно сдавать декларацию 3-НДФЛ. Кроме того, освобождаются от НДФЛ семьи с двумя и более детьми при продаже жилого помещения независимо от срока нахождения объекта в собственности налогоплательщика при соблюдении условий, определенных ст. 217.1 НК РФ. Отчитаться о своих доходах также должны индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица.

При этом физические лица, получающие доходы как самозанятые, не представляют декларацию и не обязаны отчитываться о них в рамках декларационной кампании.

Оплатить НДФЛ, исчисленный в декларации, необходимо до 15 июля 2022 года.

Если налоговый агент не удержал НДФЛ с дохода, полученного налогоплательщиком, то последний должен задекларировать его самостоятельно и уплатить налог. Сделать это необходимо только в том случае, если налоговый агент не сообщил в ФНС России о невозможности удержать налог и о сумме неудержанного НДФЛ. Если же он выполнил данную обязанность, налоговый орган направит гражданину налоговое уведомление, на основании которого необходимо будет уплатить НДФЛ не позднее 1 декабря 2022 года.

При нарушении сроков подачи декларации и уплаты НДФЛ налогоплательщик может быть привлечен к ответственности в виде штрафа и пени. Предельный срок подачи декларации – 4 мая 2022 года. Обращаем внимание на то, что он не распространяется на получение налоговых вычетов. Для этого направить декларацию можно в любое время в течение года.