Налогоплательщику (архив)

Как проверить правильность заполнения расчета по страховым взносам

При камеральной проверке расчета по страховым взносам налоговые органы применяют контрольные соотношения. Их невыполнение может свидетельствовать об ошибках и искажениях, допущенных плательщиком взносов. Поэтому при обнаружении несоответствия ему предлагается предоставить пояснения или внести соответствующие исправления.

При заполнении расчета следует обращать внимание на следующие контрольные соотношения:

-

Значение среднесписочной численности должно быть меньше либо равно количеству застрахованных лиц с начала расчетного периода. Это соотношение не применяется к организациям, у которых есть обособленные подразделения, выполняющие функции плательщика страховых взносов самостоятельно.

-

Количество застрахованных лиц за месяц отчетного периода должно быть равно значению суммы строк раздела 4 формы СЗВ-М за аналогичный месяц.

-

В расчете по форме 6-НДФЛ сумма дохода, начисленного по трудовым договорам и контрактам (строка 112), а также по договорам ГПХ на выполнение работ и оказание услуг (строка 113), должна быть больше или равна базе для начисления страховых взносов (строка 050 приложения №1 к разделу 1 расчета). Соотношение применяется к отчетному периоду по организации в целом с учетом обособленных подразделений.

-

Сумма выплат по застрахованному лицу должна быть не ниже МРОТ. Средняя сумма выплат по плательщику страховых взносов – не ниже средней зарплаты в регионе по соответствующей отрасли экономики за предыдущий год. Несоблюдение этих соотношений может свидетельствовать о занижении базы для страховых взносов и выплате зарплат сотрудникам в конвертах

Посредством СМС-информирования можно узнать о задолженности по налогам

Межрайонная ИФНС России №14 по Краснодарскому краю напоминает, что о возникших долгах по налогам налогоплательщики могут получать информацию посредством СМС-информирования или E-mail сообщений. Для этого необходимо направить в налоговый орган согласие на информирование о задолженности по налогам по соответствующей форме, утвержденной приказом ФНС России от 06.07.2020 № ЕД-7-8/423@.

Согласие на информирование о наличии задолженности организации, индивидуальные предприниматели и физические лица могут представить:

- в электронной форме по телекоммуникационным каналам связи с использованием электронной цифровой подписи;

- через Личный кабинет налогоплательщика на сайте ФНС России или мобильное приложение “Налоги ФЛ” во вкладке “Жизненные ситуации”/”Прочие ситуации”/Согласие (отказ) на информирование о наличии недоимки и (или) задолженности по пеням, штрафам, процентам;

- лично (через уполномоченного представителя) в налоговом органе или по почте на бумажном носителе.

Периодичность отправки СМС и E-mail сообщений регламентирована законодательством о налогах и сборах и осуществляется не чаще одного раза в квартал.

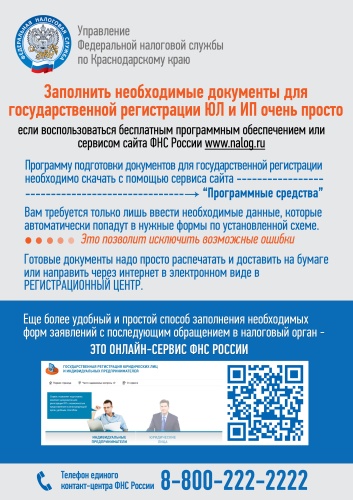

Сократился срок регистрации создания юрлиц и ИП

Через сервис «Государственная онлайн-регистрация бизнеса» теперь можно за один рабочий день зарегистрировать компанию или стать индивидуальным предпринимателем.

Юридическое лицо в форме ООО может быть зарегистрировано за этот срок, если используется типовой устав и подготовленное в сервисе решение о создании ООО. При этом единственный учредитель является руководителем создаваемой компании. Дополнительные документы прикладывать не нужно. Индивидуальному предпринимателю для регистрации достаточно направить заявление и скан паспорта.

В обоих случаях подготовленные документы следует подписать квалифицированной электронной подписью. Если ее нет, то получить ее следует в любом удостоверяющем центре из перечня, опубликованного на сайте Минцифры России.

Результаты рассмотрения направленных документов придут заявителю на указанную им электронную почту. Эта информация также будет доступна на странице сервиса при входе в профиль.

Для отправки писем в ФНС необходимо использовать разрешенные домены электронной почты

ФНС России приняла меры по повышению защищенности информационной инфраструктуры. Теперь налоговые органы принимают корреспонденцию только с почтовых серверов в национальном домене России «.ru» или доменах стран, не попадающих под ограничения.

Блокировка коснулась доставки электронных писем от доменов отправителей, страной происхождения которых являются США и страны Европейского союза.

В связи с чем у налогоплательщиков Российской Федерации, а также государств СНГ, использующих для размещения своих почтовых доменов зоны, попадающие под блокировку, могут возникнуть проблемы с документооборотом, если не поменять домен электронной почты.

Новый сервис на сайте ФНС России поможет узнать о переносе срока уплаты налога по УСН

На официальном сайте ФНС России запущен интерактивный помощник, позволяющий по одному клику узнать о возможности уплаты налога по УСН в 2022 году. Ранее премьер-министр Михаил Мишустин подписал постановление, в соответствии с которым сроки уплаты налога по УСН за 2021 год и авансового платежа за первый квартал 2022 года перенесли на шесть месяцев.

В новом сервисе пользователю достаточно ввести свой ИНН. Система проверит, соответствует ли налогоплательщик требованиям постановления, и выдаст результат – можно или нет воспользоваться мерой поддержки.

Перенос на полгода срока уплаты налога за 2021 год и авансового платежа за 2022 год по УСН коснулся индивидуальных предпринимателей и юридических лиц, осуществляющих деятельность в определенных отраслях. Налог и авансовый платеж можно будет уплатить равными частями в течение шести месяцев, следующих за новым сроком. Соответствующий порядок разъяснен письмом ФНС России от 31.03.2022 № СД-4-3/3868@.

Узнать, какие еще меры поддержки бизнеса и граждан введены в Российской Федерации, поможет специальная промостраница.

Предусмотрен новый код заявительного порядка возмещения НДС

Федеральным законом от 26.03.2022 N 67-ФЗ расширен перечень оснований для применения заявительного порядка возмещения НДС (подпункт 8 пункта 2 статьи 176.1 Налогового кодекса РФ).

Установлено, что в 2022 и 2023 годах вернуть НДС в заявительном порядке могут налогоплательщики, которые на момент подачи соответствующего заявления одновременно отвечают двум условиям: не находятся в процессе реорганизации или ликвидации; в отношении них не возбуждено дело о банкротстве.

В случае применения за первый квартал 2022 года заявительного порядка возмещения НДС на основании указанной нормы, налогоплательщикам при заполнении налоговой декларации рекомендуется указывать в строке 055 «Код основания применения заявительного порядка возмещения налога» код «07».

Налоговая служба сообщает, что получить КЭП можно бесплатно в любом налоговом органе

Получить квалифицированный ключ электронной подписи можно бесплатно в любом налоговом органе, обратившись с заявлением на выпуск КЭП.

Квалифицированная электронная подпись имеет широкий спектр применения:

- используется на всех электронных площадках и в сервисах;

- при взаимодействии с налоговыми органами в электронном виде, например, при представлении налоговых деклараций через сервис «Представление налоговой и бухгалтерской отчетности в электронной форме».

Подать заявление на выпуск КЭП можно онлайн через «Личный кабинет налогоплательщика для физических лиц» либо обратиться лично в любой налоговый орган.

Дополнительную информацию можно получить на сайте ФНС России www.nalog.gov.ru в разделе «Как и где получить электронную подпись?» или обратиться по телефону Единого контакт-центра ФНС России: 8-800-222-2222.

В уведомлениях по оплате имущественных налогов за 2020 год учитывается переплата.

Для налогоплательщиков с 2021 года действует новая редакция п. 2 ст. 52 Налогового Кодекса Российской Федерации. Теперь налоговые органы учитывают все имеющиеся у физического лица на дату формирования налогового уведомления суммы излишне уплаченных имущественных налогов, НДФЛ и пеней по ним, если до наступления даты формирования налогового уведомления налоговый орган не получил заявление о зачете или возврате сумм излишне уплаченного налога. Тем самым обеспечен "сквозной" межналоговый учет переплаты в пользу налогоплательщика за все периоды ее возникновения.

ИФНС России №14 по краснодарскому краю напоминает, что срок уплаты имущественных налогов не позднее 1 декабря 2021 года.

При возникновении вопросов, связанных с исчислением налогов можно обратиться в налоговую инспекцию лично или в электронном виде через Личный кабинет и сервис ФНС России - «Обратиться в ФНС», либо позвонив по бесплатному номеру 8-800-222-2222.

В Личном кабинете налогоплательщика гражданам предоставлены новые услуги.

Сервис ФНС России «Личный кабинет налогоплательщика для физических лиц» предоставляет широкий спектр электронных услуг, предоставляемых налоговыми органами дистанционно без посещения инспекции. Функционалу этого сервиса уделяется особое внимание и Федеральная налоговая служба постоянно проводит работу по его совершенствованию для комфортного предоставления услуг гражданам.

В ноябре текущего года у пользователей сервиса Личный кабинет в разделе «Профиль» добавилась новая вкладка «Семейный доступ», предназначенная для направления и отображения запросов на доступ к информации из Личного кабинета несовершеннолетнего ребенка. Чтобы пользоваться новым функционалом, необходимо быть пользователями ЛК ФЛ как родителям, так и их детям.

Кроме того, в сервисе доработан интерфейс раздела «Налоги» в части предоставления возможности просматривать и оплачивать платёжные документы несовершеннолетнего ребенка всеми доступными инструментами оплаты. А именно, в раздел «Налоги» добавлен всплывающий список, выбор по которому производится на основании подтвержденных запросов, сформированных во вкладке «Семейный доступ». Для граждан, предпочитающих пользоваться интернетом в смартфоне, разработано мобильное приложение «Налоги ФЛ», с помощью которого можно ознакомиться с начислениями и оплатить налоги. Мобильное приложение доступно для скачивания в GooglePlay и AppStore.

Напоминаем, что 1 декабря истекает срок уплаты НДФЛ и имущественных налогов за 2020 год. Самым удобным способом в условиях распространения коронавирусной инфекции является онлайн уплата на сайте ФНС России, в том числе через Личный кабинет или сервис «Уплата налогов и пошлин».

Также можно оплатить налоги с помощью Единого портала государственных и муниципальных услуг (при наличии подтвержденной учетной записи), в банке, на почте, в отделениях МФЦ при получении услуг.

В случае неуплаты налогов, со 2 декабря налоговые органы начнут начислять пени и направят требование об уплате, затем, если налогоплательщик не уплатит налоги, вынуждены будут обратиться в суд для принудительного взыскания задолженности, что впоследствии может привести к ограничению выезда за границу, аресту счетов и распродаже личного имущества должника.

До окончания срока уплаты имущественных налогов физических лиц осталось два дня.

1 декабря – последний день, когда граждане могут своевременно оплатить имущественные налоги и НДФЛ за 2020 год, указанные в направленных им налоговых уведомлениях. Если не сделать этого вовремя, то уже со следующего дня, то есть с 2 декабря 2021 года, налогоплательщик становится должником. Задолженность будет расти каждый день за счет начисления пеней.

С информацией по налоговым ставкам и льготам можно ознакомиться в сервисе «Справочная информация о ставках и льготах по имущественным налогам». Оплатить налоги можно с помощью сервиса «Уплата налогов и пошлин» или в «Личном кабинете налогоплательщика для физических лиц». Для этого нужно ввести реквизиты банковской карты или воспользоваться онлайн-сервисом одного из банков-партнёров ФНС России. Это также можно сделать в банке, в кассах местных администраций или на почте.

Если налоговое уведомление не пришло, гражданин может обратиться в любую налоговую инспекцию и уполномоченный МФЦ, направить заявление через «Личный кабинет налогоплательщика» или с помощью сервиса «Обратиться в ФНС России».

Вниманию налогоплательщиков:

с 1 по 3 ноября 2021 года в инспекциях будет приостановлен личный приём!

В связи с Указом Президента Российской Федерации от 20.10.2021 № 595 «Об установлении на территории Российской Федерации нерабочих дней в октябре - ноябре 2021 г.», во всех инспекциях Краснодарского края с 1 по 3 ноября 2021 года будет приостановлен личный прием и обслуживание налогоплательщиков.

Удаленно решить вопрос по налогам можно с помощью сайта ФНС России. Для налогоплательщиков доступны более 70 онлайн-сервисов.

В Личных кабинетах для физических, юридических лиц и индивидуальных предпринимателей можно уплатить налоги, уточнить информацию по своему имуществу, отправить декларацию 3-НДФЛ и документы для получения налогового вычета за лечение, обучение или покупку недвижимости, провести сверку с бюджетом, уточнить невыясненные платежи и др.

Напоминаем, в срок не позднее 1 декабря 2021 года необходимо оплатить имущественные налоги. Каждый плательщик может выбрать наиболее удобный для себя способ:

-

сервис «Личный кабинет налогоплательщика»;

-

мобильное приложение «Налоги ФЛ»;

-

сервис «Уплата налогов и пошлин физических лиц»;

-

Единый портал государственных и муниципальных услуг;

-

онлайн-сервисы банков.

Срок представления отчетности по форме 6-НДФЛ и РСВ продлен до 8 ноября

1 ноября 2021 года (статья 230 и 431 НК РФ) истекает срок представления налоговыми агентами расчета исчисленных и удержанных сумм налога на доходы физических лиц по форме 6-НДФЛ и расчета по страховым взносам за девять месяцев 2021 года.

Указом Президента от 20.10.2021 № 595 на территории Российской Федерации введены нерабочие дни с 30 октября по 7 ноября 2021 года в целях недопущения дальнейшего распространения новой коронавирусной инфекции (COVID-19).

Таким образом, срок представления организациями указанной отчетности продлен до 8 ноября 2021 года включительно.

Не позднее 1 декабря необходимо уплатить налоги на транспорт, землю и имущество физлиц

В Краснодарском крае заканчивается массовая рассылка налоговых уведомлений на уплату имущественных налогов физических лиц за 2020 год (земельного, транспортного налога и налога на имущество ФЛ). Уведомления направляются гражданам (или размещаются в личном кабинете) не позднее 30 дней до наступления срока уплаты.

В связи с тем, что печать и направление уведомлений осуществляются типографиями филиалов ФКУ «Налог-сервис» в ряде городов России (Волгоград, Нижний Новгород, Красноярск, Кемерово, Москва, Санкт-Петербург, Уфа), уведомление может прийти из любого из этих городов.

Гражданам, подключенным к «Личному кабинету налогоплательщика для физических лиц», уведомления направляются только в электронном виде в личный кабинет.

Уплатить имущественные налоги физических лиц за 2020 год необходимо не позднее 1 декабря 2021 года.

Во избежание мер принудительного взыскания рекомендуем уплатить налоги вовремя. Сделать это можно онлайн на сайте ФНС России www.nalog.gov.ru в «Личном кабинете налогоплательщика» и сервисе «Уплата налогов и пошлин». Вопрос с налогами будет решен еще более быстро и удобно, если установить на смартфон мобильное приложение личного кабинета «Налоги ФЛ». Оно доступно для скачивания в App Store или GooglePlay.

Сервис «Уплата налогов и пошлин» ориентирован на конкретную категорию плательщика и разделен на разделы: «Физическим лицам», «Индивидуальным предпринимателям», «Юридическим лицам». В нем возможна уплата имущественных налогов по индексу платежного документа, уплата картой иностранного банка. Кроме того, заплатить можно не только за себя, но и за третьих лиц - например, за своих родных.

В обоих вышеупомянутых сервисах есть функция единого налогового платежа, воспользовавшись которой налогоплательщик точно не пропустит срок уплаты. Нужно лишь заранее пополнить свой авансовый кошелек, и если у налогоплательщика нет долгов, то сумма налога будет списана автоматически до наступления срока уплаты.

Для подключения к личному кабинету следует обратиться в ближайшую налоговую инспекцию, также войти в сервис можно с паролем от портала госуслуг, если у пользователя подтверждена учетная запись.

Риски исключения индивидуальных предпринимателей из ЕГРИП

С 1 сентября 2020 года, если индивидуальный предприниматель более 15 месяцев не представляет налоговую отчетность или истекло 15 месяцев с даты окончания действия патента, при этом ИП имеет недоимку и задолженность по налогам и сборам, регистрирующим органом принимается решение о предстоящем исключении предпринимателя из ЕГРИП как недействующего.

Решение о предстоящем исключении предпринимателя из ЕГРИП, а также сведения о порядке и сроках направления заявлений самим ИП, его кредиторами или иными лицами, чьи права и законные интересы затрагиваются в связи с исключением предпринимателя из ЕГРИП, публикуется в журнале «Вестник государственной регистрации» в течение трех дней с момента его принятия.

Если до истечения указанного срока индивидуальный предприниматель все-таки погасит имеющуюся задолженность по налогам и сборам или представит необходимую отчетность, а также в случае поступления в регистрирующий орган мотивированного заявления заинтересованного лица против исключения ИП из реестра (в течение 1 месяца со дня опубликования решения), решение об исключении не принимается.

Самостоятельно узнать информацию о принятом решении и публикации можно на сайте: https://www.vestnik-gosreg.ru, а также с помощью специальных сервисов на официальном сайте ФНС России: « Прозрачный бизнес», «Представление сведений из ЕГРЮЛ/ЕГРИП».

Обращаем внимание, что прекращение статуса ИП по данному основанию не освобождает от уплаты недоимки по налогам, сборам, страховым взносам, соответствующим пеням и штрафам и не является основанием для ее списания.

Кроме того, в случае исключения ИП из ЕГРИП по решению регистрирующего органа, данное физическое лицо не сможет зарегистрироваться в качестве индивидуального предпринимателя в течение трех лет с момента исключения из реестра.

Юридические лица, индивидуальные предприниматели и нотариусы могут получить КЭП бесплатно

C 1 января 2022 года на ФНС России возлагаются функции по выпуску квалифицированной электронной подписи юридических лиц (лиц, имеющих право действовать от имени юридического лица без доверенности), индивидуальных предпринимателей и нотариусов в соответствии с законодательством об электронной подписи. Ранее КЭП данным категориям плательщиков можно было получить только платно в коммерческих удостоверяющих центрах.

С 1 июля получить квалифицированный сертификат ключа проверки электронной подписи можно в Удостоверяющем центре ФНС России. Услуга бесплатная. КЭП выдается в территориальных налоговых органах.

Существуют ограничения для получения бесплатной услуги, главным из которых является то, что Удостоверяющий центр ФНС России бесплатно выдает квалифицированные сертификаты только юридическим лицам (как правило, директору, который действует от лица компании без доверенности), индивидуальным предпринимателям и нотариусам.

Для получения услуги по выпуску сертификатов ключей проверки электронной подписи необходимо представить: заявление на выдачу КЭП, документ, удостоверяющий личность, СНИЛС, носитель ключевой информации, сертифицированный ФСТЭК России или ФСБ России и документацию на ключевой носитель информации (сертификат соответствия).

Подробнее о новом порядке получения КЭП можно узнать на сайте ФНС России в разделе «Порядок получения электронной подписи».

Уклониться от уплаты НДФЛ при продаже имущества либо получении его в дар не удастся

В настоящее время налоговыми органами Краснодарского края проводятся камеральные налоговые проверки в «бездекларационном» порядке.

С 1 января 2021 года вступил в силу Федеральный закон 29.09.2019 № 325-ФЗ, дополняющий статью 88 Налогового кодекса Российской Федерации пунктом 1.2, который расширяет полномочия налоговых органов в части проведения камеральных налоговых проверок.

Теперь, в случае непредставления физическим лицом налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) по доходам, полученным в 2020 году от продажи недвижимого имущества либо при получении имущества в дар, с 16.07.2021 Инспекция проводит камеральную проверку на основании имеющихся у нее документов (информации).

В рамках проверки без декларации налоговый орган вправе потребовать у налогоплательщика представить необходимые пояснения либо документы, в частности, за какую стоимость было приобретено реализованное имущество, является ли подаривший недвижимость близким родственником и т.д.

Обращаем внимание, что к данной категории физических лиц, не представивших декларацию о доходах самостоятельно, будет применяться налоговая ответственность за совершение налогового правонарушения:

- в соответствии со статьей 119 Налогового кодекса Российской Федерации за непредставление налоговой декларации в установленный срок;

- в соответствии со статьей 122 Налогового кодекса Российской Федерации за неуплату налога на доходы физических лиц в срок не позднее 15.07.2021.

Как проверить кассовый чек?

В настоящее время Федеральной налоговой службой реализуется проект по исключению недобросовестного поведения на рынках.

Цель проекта – не только побудить продавцов приобрести и зарегистрировать в налоговом органе контрольно-кассовую технику, но и обеспечить ее применение при каждом расчете с покупателем.

Рынки и ярмарки пользуются огромной популярностью у граждан. Денежные обороты некоторых из них вполне сопоставимы с оборотами супермаркета.

Если в магазинах и торговых центрах покупатели уже привыкли, что им выдают кассовые чеки при покупке товара, то на рынках и ярмарках это явление довольно редкое.

При этом организации и индивидуальные предприниматели, реализующие товары, работы, услуги на территории Российской Федерации, обязаны применять контрольно-кассовую технику, включенную в реестр, в соответствии с Федеральным законом от 22.05.2003 № 54-ФЗ.

Иногда недобросовестные продавцы вместо чека выдают покупателю «гостевой счет» или «чек» из мобильного банковского терминала. Неосведомленный гражданин, принимая такой документ, даже не подозревает, что при возникновении спорных ситуаций он не сможет доказать факт приобретения товара и услуги для возврата или требования компенсации, так как чек – это основное доказательство приобретения товара. Он должен содержать обязательные реквизиты, такие как наименование организации – производителя ККТ или фамилия, имя, отчество индивидуального предпринимателя – пользователя ККТ, его ИНН, адрес, дату и время осуществления расчета, должность и фамилию лица, осуществляющего прием денежных средств, режим налогообложения, наименование товара, его цену, количество, сумму и способ расчета, регистрационный номер ККТ, QR-код и другие реквизиты.

Чтобы избежать такой ситуации можно проверить чек через приложение ФНС России «Проверка чека», которое позволяет сканировать QR-код и регистрировать его в системе.

Если приложение не может считать QR-код, то данная бумага не является фискальным документом. Всего за несколько секунд можно убедиться в подлинности чека, буквально не отходя от кассы. Кроме того, приложение позволяет также хранить чеки и отправлять жалобы в налоговые органы.

Приложение «Проверка чека» доступно для скачивания на смартфоны в приложениях AppStore и GooglePlay.

Важно отметить, что налоговые органы на регулярной основе проводят всевозможные рейдовые мероприятия по проверке соблюдения законодательства о применении контрольно-кассовой техники. В отношении нарушителей законодательства в соответствии с Кодексом об административных правонарушениях Российской Федерации уже ведутся административные производства.

Напоминаем, невыдача чека является нарушением закона, а также существенным пренебрежением в отношении потребителей товаров или услуг.

Призываем покупателей товаров включиться в гражданский контроль, проверяя выданный кассовый чек на его корректность через мобильное приложение «Проверка кассового чека».

Узнать и получить свой ИНН можно в режиме онлайн

Стать индивидуальным предпринимателем можно при помощи мобильного приложения

Налоговая инспекция начала выдавать квалифицированные электронные подписи

Налоговые органы могут прекращать регистрацию ИП в принудительном порядке

Как проверить наличие налоговой задолженности?

Актуальность объектов налогообложения можно проверить в «Личном кабинете налогоплательщика»

Обращайте внимание на правильность заполнения КБК и КПП в платежных поручениях.

Федеральной налоговой службой предоставлен широкий спектр услуг, оказываемых налоговыми органами налогоплательщику с применением новейших информационных и телекоммуникационных технологий, в том числе по исчислению и уплате налогов в бюджетную систему Российской Федерации. Ни для кого не является секретом, что для успешного развития бизнеса необходимо своевременно и в полном объеме уплачивать установленные налоговым законодательством платежи.

К сожалению, даже при наличии у хозяйствующего субъекта финансовых ресурсов для исполнения своих налоговых обязательств, отдельные бухгалтера по невнимательности или не знанию переводят предприятие в разряд должников. Происходит это из-за ошибок, допускаемых при заполнении реквизитов кодов бюджетной классификации и кодов постановки на учет в платежных поручениях.

При этом, перечисленные суммы с ошибочно указанными КБК и КПП в виде переплаты оказываются в невыясненных платежах, требующих уточнения.

Кроме того, допущенные ошибки искажают состояние расчетов налогоплательщика в виде возможной переплаты по одному налогу с соответствующим КБК, указанному налогоплательщиком в платежном документе, и задолженности по другому налогу. Это может создать хозяйствующим субъектам определенные проблемы, в том числе при необходимости подтверждения отсутствия налоговой задолженности.

Для того, чтобы минимизировать количество платежных документов с ошибочными реквизитами, налогоплательщикам необходимо прежде всего самим контролировать правильность заполнения платежных документов, а также перечисления налоговых платежей с правильным КБК и КПП.

Напоминаем, что удобнее это сделать через «Личный кабинет налогоплательщика юридического лица» и «Личный кабинет налогоплательщика индивидуального предпринимателя» или воспользовавшись электронным документооборотом по ТКС, направив в налоговые органы заявление о представлении справки о состоянии расчетов по налогам, сборам, страховым взносам, пеням, штрафам, процентам. Из реквизитов данного документа приказом ФНС России от 28.07.2020 №ЕД-7-19/477@ исключены подпись руководителя и печать налогового органа, поэтому отличия от справки, полученной на бумаге или в электронной форме в настоящее время отсутствуют.

Убедиться в отсутствии задолженности по налогам можно несколькими способами

Одной из важных проблем, с которой граждане могут столкнуться в различных сферах жизни является наличие задолженности по налоговым обязательствам. Физическим лицам сведения об отсутствии задолженности могут пригодиться в вопросах, касающихся недвижимости, налогового права, приватизации, гражданства, права собственности, выезда за границу и др.

Именно поэтому налогоплательщикам необходимо убедиться в отсутствии долгов по налогам. И в случае наличия все оплатить.

Сделать это можно обратившись, например, в инспекцию лично. Но Федеральной налоговой службой предоставлена возможность проверить и оплатить задолженность в любое удобное время и с любого устройства с выходом в сеть Интернет с помощью сервиса «Личный кабинет налогоплательщика для физических лиц» и Единого портала государственных и муниципальных услуг (ЕПГУ).

Работая в Личном кабинете, граждане могут увидеть свои долги перед бюджетом в разделе «Мои налоги». В случае наличия долга необходимо нажать на опцию «Оплатить» и выбрать способ оплаты. Сведения об оплате отразятся в Личном кабинете в течение 10 рабочих дней.

Аналогичные действия можно совершить и на ЕПГУ. После входа в «Личный кабинет ЕПГУ» система в автоматическом режиме выдаст список долгов по налогам либо сообщит об их отсутствии. В случае наличия задолженности пользователю будет предложено оплатить долги в режиме онлайн. Для получения данной услуги необходимо иметь стандартную и подтвержденную учетную запись на ЕПГУ.

Всю информацию о наличии/отсутствии задолженности на ЕПГУ, а также платежные реквизиты предоставляет Федеральная налоговая служба, что гарантирует корректное погашение налоговых задолженностей, уплаченных через ЕПГУ.

Жалобу в налоговые органы можно направить по ТКС

Межрайонная ИФНС России №14 по Краснодарскому краю обращает внимание налогоплательщиков об изменении порядка обжалования актов налоговых органов ненормативного характера, действий или бездействия их должностных лиц. Теперь можно направлять в налоговый орган свои жалобы по телекоммуникационным каналам связи (ТКС).

Изменился не только способ направления жалоб, но и сама форма (код налогового документа 1110121) для заполнения в электронном виде. Поэтому при направлении жалобы (апелляционной жалобы) в налоговые органы по ТКС следует использовать новую форму и формат, утвержденные Приказом ФНС России от 20.12.2019 № ММВ-7-9/645@.

По ТКС можно обжаловать решение налогового органа, вынесенное по результатам проверки, налоговое уведомление, требование об уплате налога, сбора, страховых взносов, пени, штрафов, процентов, действия (бездействие) должностных лиц налоговых органов и др.

Представленная по ТКС жалоба должна быть подписана усиленной квалификационной электронной подписью лица, подающего жалобу, и направлена через оператора электронного документооборота.

В ответ на жалобу налоговый орган в электронном виде сообщит заявителю время и место ее рассмотрения, сведения о продлении срока рассмотрения жалобы, информацию о принятом решении и другие документы, образующиеся в ходе рассмотрения его жалобы.

Единый налоговый платеж - это удобно!

С 1 января 2019 года введена новая форма уплаты налогов физическими лицами – единый налоговый платеж.

Единый налоговый платеж физического лица (ЕНП) – это денежные средства, которые гражданин добровольно перечисляет в бюджетную систему Российской Федерации одним платежом в счет уплаты налога на имущество физических лиц, транспортного и земельного налогов, а также в счет уплаты НДФЛ, не удержанного налоговым агентом, сумма которого указывается в налоговых уведомлениях. Платежи будут поступать в бюджеты по месту нахождения соответствующих объектов налогообложения.

Целью введения ЕНП является упрощение процесса уплаты физическими лицами имущественных налогов за счет экономии времени и уменьшения числа документов, которые необходимо заполнить налогоплательщику для уплаты налогов.

Пополнить кошелек можно не только за себя, но и третье лицо с помощью одного расчетного документа. Сервисы «Личный кабинет налогоплательщика для физических лиц» или «Уплата налогов и пошлин» позволяют одной суммой (единый налоговый платеж) перечислить денежные средства в счет оплаты имущественных налогов, а также налога на доходы физических лиц авансом до наступления срока оплаты.

Зачет данного платежа налоговые органы проводят самостоятельно при наступлении срока уплаты имущественных налогов. В первую очередь сумма будет зачтена в счет погашения недоимки и (или) задолженности по соответствующим пеням и процентам по налогам при наличии таковых.

Уплата единого налогового платежа (ЕНП) позволяет сократить время оформления платежных документов и не допускать ошибок при указании необходимых реквизитов, а также своевременно оплатить налоги.

Дополнительную информацию можно получить по телефону Единого Контакт-центра ФНС России 8-800-222-2222.

Самый удобный способ отчитаться о доходах или получить налоговый вычет

Продолжается кампания по декларированию физическими лицами доходов, полученных в 2020 году. Заполнить и отправить декларацию 3-НДФЛ в налоговую инспекцию по месту регистрации значительно проще и быстрее в режиме онлайн с помощью сервиса «Личный кабинет для физических лиц».

Сервис позволяет избежать ошибок при заполнении декларации, а также автоматически переносит в декларацию сведения из формы 2-НДФЛ и персональные данные.

Используя «Личный кабинет», нет необходимости посещать налоговую инспекцию, потому что заполненная декларация и подтверждающие документы, подписанные усиленной неквалифицированной электронной подписью, будут направлены непосредственно из сервиса автоматически и статус камеральной налоговой проверки декларации, как и результат принятого решения о возврате налога на доходы физических лиц при заявлении на получение вычета, также доступны в Личном кабинете.

Получить доступ к электронному Личному кабинету ФНС России можно в любой налоговой инспекции РФ, либо с помощью учетной записи на Едином портале государственных услуг, подтвержденной лично в МФЦ либо в одном из уполномоченных центров регистрации Единой системы идентификации и аутентификации (ЕСИА).

Межрайонная ИФНС России №14 по Краснодарскому краюеще раз напоминает, что отчитаться о доходах не позднее 30 апреля 2021 года обязаны индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица, а также в случае, если в 2020 году налогоплательщик, продал недвижимость, которая была в собственности меньше минимального срока владения, от сдачи квартир и иного движимого и недвижимого имущества в наём или в аренду, от выигрышей в лотереях, игровых автоматах, а также в порядке дарения в виде недвижимого имущества, транспортных средств, акций (за исключением подарков от членов семьи или близких родственников), от источников за пределами Российской Федерации и от других полученных доходов.

Граждане, желающие получить социальные и имущественные налоговые вычеты, в отличие от тех, кто обязан задекларировать свои доходы, смогут направить декларацию в любое время в течение года.

Межрайонная ИФНС России №14 по Краснодарскому краюобращает внимание, что представить декларацию можно в налоговую инспекцию по месту своего учета, но гораздо проще и удобнее отчитаться о доходах посредством «Личного кабинета налогоплательщика».

Подробная информация по вопросам декларирования доходов, получения вычетов и о возможностях сервиса «Личный кабинет налогоплательщика» размещена на сайте ФНС России nalog.gov.ru.

Предприниматели смогут уменьшить налог по патенту на сумму уплаченных страховых платежей.

Межрайонная ИФНС России №14 по Краснодарскому краю информирует индивидуальных предпринимателей, применяющих патентную систему налогообложения, о праве уменьшить сумму налога, подлежащую уплате в бюджет, на страховые взносы, уплаченные за себя и за наемных работников.

Так, если у индивидуального предпринимателя нет наемных работников, то можно уменьшить налог на полную сумму фиксированных взносов на ОПС и ОМС, уплаченных за себя. При наличии наёмных работников уменьшить налог при применении патентной системы налогообложения на страховые платежи (взносы) и пособия можно не более чем на 50%.

Кроме того, нельзя уменьшить налог при применении патентной системы налогообложения на страховые платежи (взносы) и пособия, которые были учтены при исчислении налогов, уплачиваемых в связи с применением другой системы налогообложения.

Для этого необходимо уведомить налоговый орган, представив заявление установленной формы (Форма по КНД 1112021, приложение к письму ФНС России от 26.01.2021 года №СД-4-3/785@).

Данная форма введена в связи с изменениями, которые внесены в Налоговый кодекс и вступили в силу с 1 января 2021 года.

Заявление в письменной форме можно представить лично в налоговую инспекцию по месту учета в качестве налогоплательщика ПСН, направить по почте с описью вложения или в электронной форме - по телекоммуникационным каналам связи, подписав усиленной квалифицированной электронной подписью.

Получить сведения о своих банковских счетах можно в Личном кабинете налогоплательщика

Сведения о своих банковских счетах можно получить, в том числе в Личном кабинете.

Так, сведения об имеющихся счетах (вкладах) в банках доступны пользователям электронного сервиса «Личный кабинет налогоплательщика для физических лиц» во вкладке «Профиль» «Сведения о банковских счетах». В сервисе реализована возможность выгрузки данных о счетах в формате .xlsx с отражением наименования банка, номера счета, дат открытия/закрытия счета, вида счета и его состояния.

Обращаем внимание, что сведения о счетах (вкладах) физических лиц представляются банками в налоговые органы в соответствии с пунктом 1 статьи 86 Налогового кодекса Российской Федерации с 1 июля 2014 года. Информацией о ранее открытых физическими лицами счетах в банках (если такие счета не закрывались либо по ним не было изменений) налоговые органы не располагают. Также налоговые органы не располагают информацией о движении денежных средств по счетам. Такую информацию заявитель может запросить у банка, в котором открыт счет.

Уважаемые налогоплательщики, налоговую декларацию по форме 3-НДФЛ можно представить без посещения налогового органа.

Межрайонная ИФНС России №14 по Краснодарскому краю напоминает, что для заполнения и направления декларации по форме 3-НДФЛ удобнее всего воспользоваться электронным сервисом «Личный кабинет налогоплательщика для физических лиц» (далее – ЛК ФЛ) на сайте ФНС России.

В разделе «Жизненные ситуации» по ссылке «Подать декларацию 3-НДФЛ» доступна для скачивания программа «Декларация» по заполнению декларации по налогу на доходы физических лиц по форме 3-НДФЛ.

Сервис позволяет заполнить декларацию в режиме онлайн (реквизиты налогоплательщика и данные из сведений о доходах, представленных налоговым агентом, заполняются автоматически), либо вложить электронный файл декларации, заполненной в специальной программе «Декларация» и, подписав ее усиленной неквалифицированной электронной подписью, направить в налоговую инспекцию по месту жительства в электронном виде. В таком же порядке можно направить отсканированные копии подтверждающих документов. Дублировать декларацию и подтверждающие документы на бумажном носителе в этом случае не нужно.

Следует учитывать, что заполнить декларацию в ЛК ФЛ можно при помощи коротких сценариев для отдельных ситуаций. Для этого достаточно выбрать подходящую ситуацию, пройти краткий опрос - и декларация, в том числе для получения налогового вычета, готова. Пока пользователям доступны семь сценариев: покупка недвижимости; продажа имущества; сдача жилья в аренду; взносы на инвестирование; взносы на благотворительность; оплата лечения; оплата образования. Также в ЛК ФЛ можно отслеживать статус камеральной проверки налоговых деклараций по форме 3-НДФЛ.

Для направления декларации потребуется усиленная неквалифицированная электронная подпись, которая формируется в сервисе в разделе «Профиль». При создании электронной подписи налогоплательщику необходимо самостоятельно задать и запомнить отдельный пароль для электронной подписи, которая выдается сроком на 1 год и подлежит перевыпуску по истечении указанного срока.

Напоминаем, что получить доступ к ЛК ФЛ можно одним из следующих способов:

-с помощью логина и пароля, указанных в регистрационной карте. Получить можно, представив заявление и документ, удостоверяющий личность, в любую инспекцию ФНС России (за исключением налоговых органов, к функциям которых не относится взаимодействие с физическими лицами). При первом входе в личный кабинет необходимо сменить первичный пароль либо подтвердить его дальнейшее использование;

-с использованием усиленной квалифицированной электронной подписи (выдается уполномоченным Удостоверяющим центром);

-с помощью реквизитов доступа на Едином портале государственных и муниципальных услуг (ЕПГУ). Получить доступ к ЛК ФЛ возможно при наличии учетной записи ЕПГУ, подтвержденной путем личного обращения для идентификации в один из уполномоченных центров регистрации Единой системы идентификации и аутентификации: отделение АО «Почта России», МФЦ России, центр обслуживания клиентов ПАО «Ростелеком», другие уполномоченные организации.

Личный кабинет налогоплательщика для физических лиц» позволяет взаимодействовать с налоговым органом в электронном виде.

Личный кабинет налогоплательщика - это информационный ресурс, который размещен на официальном сайте ФНС России и может использоваться, в частности, для получения налогоплательщиком документов от налогового органа, а также для передачи в налоговый орган документов (информации), сведений в электронной форме.

С помощью личного кабинета налогоплательщик может взаимодействовать с налоговым органом через Интернет, контролировать состояние своих расчетов по налогам, получать налоговые уведомления, направлять заявления на получение налоговых вычетов, оплачивать налоги и т.д.

Ознакомиться с функциональными возможностями сервиса «Личный кабинет налогоплательщика для физических лиц» (далее – ЛК ФЛ) можно на тестовом примере на сайте ФНС России. Для этого необходимо ввести логин - 000 000 000 000 (двенадцать нулей) и произвольный пароль.

ЛК ФЛ позволяет осуществить следующее:

1. Контроль за состоянием расчетов с бюджетом по налогам.

Если в отчетном году налоговый агент не удержал из дохода налогоплательщика исчисленные суммы НДФЛ, он должен передать соответствующую информацию в налоговый орган не позднее 1 марта следующего года. В ЛК ФЛ отражается информация о неуплаченном налогоплательщиком НДФЛ, а также сумма долга и начисленные на нее пени (штрафы).

В личном кабинете пользователи могут не только просматривать, но и выгружать на свой компьютер Справку о доходах и суммах налога физического лица (ранее - форма 2-НДФЛ), в которой отражаются, в частности, полученные физическим лицом доходы, налоговые вычеты, суммы удержанного и перечисленного налоговым агентом НДФЛ.

Также в ЛК ФЛ имеется актуальная информация о начисленных суммах имущественных налогов. Пользователь сможет проверить полноту и достоверность сведений об объектах налогообложения (принадлежащем ему недвижимом имуществе, транспортных средствах).

Кроме того, в разделе «Доходы» ЛК ФЛ содержатся, в том числе, сведения из расчетов по страховым взносам и сведения о дивидендах из декларации по налогу на прибыль организаций.

Для получения сведений о своих банковских счетах (вкладах) на территории РФ и счетах (вкладах), открытых в банках и иных организациях финансового рынка за пределами территории РФ, в ЛК ФЛ налогоплательщику необходимо пройти в раздел «Профиль» пользователя и выбрать соответствующую вкладку: «Сведения о банковских счетах» или «Счета за рубежом». В разделе «Сведения о банковских счетах» ЛК ФЛ содержатся сведения о счетах (вкладах) физических лиц, представляемые банками в налоговые органы с 1 июля 2014 года, а именно: наименование банка; номер счета; дата открытия; дата закрытия; вид счета; состояние счета. Информацией о ранее открытых физическими лицами счетах в банках (если такие счета не закрывались либо по ним не было изменений) налоговые органы не располагают. Такую информацию заявитель может запросить у банка, в котором открыт счет.

2. Получение налоговых уведомлений.

По общему правилу граждане уплачивают транспортный налог, земельный налог и налог на имущество на основании налогового уведомления, направленного налоговой инспекцией.

Также по уведомлению уплачивается НДФЛ, если налоговый агент не смог удержать налог и представил сообщение об этом в налоговый орган, а начиная с 2020 г. - с доходов в виде выигрышей, полученных от участия в азартных играх, проводимых в казино и залах игровых автоматов, а с 2021 г. - с доходов в виде процентов, полученных по вкладам (остаткам на счетах) в банках.

Налоговое уведомление может быть направлено по почте заказным письмом или передано в электронной форме через личный кабинет налогоплательщика. Налоговое уведомление, направленное по почте, может не дойти до получателя. В связи с этим, гражданин рискует пропустить сроки уплаты причитающихся налогов, что повлечет за собой начисление пеней и даже штрафов. Обмен информацией с налоговым органом через ЛК ФЛ исключает риск потери налогового уведомления и, соответственно, позволяет вовремя получать максимально достоверную информацию.

При наличии доступа к ЛК ФЛ налоговые уведомления направляются налогоплательщику исключительно через ЛК ФЛ в электронной форме. Если же налогоплательщик желает получать налоговые уведомления на бумажном носителе, нужно представить письменное уведомление об этом в любой налоговый орган лично (через представителя) или по почте, либо в электронной форме через свой ЛК ФЛ.

В последнем случае предварительно следует получить усиленную неквалифицированную электронную подпись. В ЛК ФЛ можно создать ключ неквалифицированной электронной подписи и получить сертификат ключа проверки электронной подписи, который может быть использован для представления документов в налоговые органы с помощью ЛК ФЛ.

Получить сертификат ключа проверки электронной подписи можно, зайдя в раздел «Профиль» ЛК ФЛ. При создании электронной подписи налогоплательщику необходимо самостоятельно задать и запомнить отдельный пароль для электронной подписи, которая выдается сроком на 1 год и подлежит перевыпуску по истечении указанного срока.

3. Представление в налоговый орган сообщений, уведомлений, заявлений о предоставлении льготы или подтверждении права на вычет.

В частности, через ЛК ФЛ в разделе «Жизненные ситуации» в электронной форме можно направить следующие документы:

-сообщение о наличии недвижимости и (или) транспортных средств, являющихся объектами налогообложения, в отношении которых налогоплательщик никогда не получал налоговое уведомление и не пользовался льготой. Срок представления такого сообщения - до 31 декабря года, следующего за истекшим налоговым периодом (годом);

• уведомление о выбранных объектах налогообложения в целях предоставления льготы по налогу на имущество физлиц. Срок его направления - не позднее 31 декабря года, начиная с которого льгота подлежит применению;

• уведомление о выбранном земельном участке, в отношении которого применяется налоговый вычет по земельному налогу. Срок его представления - не позднее 31 декабря года, начиная с которого применяется вычет;

• заявление о предоставлении льготы по налогу на имущество физлиц, транспортному и земельному налогам;

• заявления о подтверждении права на получение налоговых вычетов (имущественного, социального).

Указанные документы (кроме уведомлений и заявления о предоставлении налоговой льготы) необходимо направить через ЛК ФЛ вместе с отсканированными копиями подтверждающих документов. Они должны быть подписаны усиленной неквалифицированной электронной подписью налогоплательщика, полученной в ЛК ФЛ.

4. Заполнение и представление декларации по форме 3-НДФЛ.

В ЛК ФЛ можно скачать декларацию по форме 3-НДФЛ, а также заполнить такую декларацию в режиме онлайн и, подписав ее усиленной неквалифицированной электронной подписью, направить в налоговую инспекцию по месту жительства в электронном виде. В таком же порядке можно направить отсканированные копии подтверждающих документов. Дублировать декларацию и подтверждающие документы на бумажном носителе в этом случае не нужно.

Следует учесть, что заполнить декларацию в ЛК ФЛ можно при помощи коротких сценариев для отдельных ситуаций. Достаточно выбрать подходящую ситуацию, пройти краткий опрос - и декларация, в том числе для получения налогового вычета, готова. Пока пользователям доступны семь сценариев: покупка недвижимости; продажа имущества; сдача жилья в аренду; взносы на инвестирование; взносы на благотворительность; оплата лечения; оплата образования. Также в ЛК ФЛ можно отслеживать статус камеральной проверки налоговых деклараций по форме 3-НДФЛ.

5. Обращение в налоговые органы без личного визита.

Обращения, направленные в налоговый орган через форму обратной связи в ЛК ФЛ, а также ответы налогового органа на эти обращения хранятся в разделе «Сообщения» / «Архив сообщений».

6. Оплата налоговой задолженности и налоговых платежей, формирование платежных документов.

С ЛК ФЛ взаимоувязан электронный сервис «Уплата налогов и пошлин», включающий сервис «Уплата налогов физических лиц», который позволяет:

• формировать платежные документы на уплату имущественных налогов до получения налогового уведомления (авансом);

• формировать платежные документы на уплату НДФЛ, а также платежные документы на уплату штрафа за несвоевременное представление налоговой декларации по форме 3-НДФЛ;

• формировать платежные документы на уплату задолженности;

• распечатывать сформированные документы для оплаты в любой кредитной организации или оплачивать безналичным путем с помощью онлайн-сервисов банков, заключивших соглашение с ФНС России.

Полный перечень банков, с помощью которых реализована возможность оплаты по налогам, платежам и сборам в режиме онлайн, доступен для просмотра в ЛК ФЛ при выборе опции «Оплатить сейчас» / «Оплатить через сайт кредитной организации».

Можно добровольно перечислить единый налоговый платеж в счет предстоящей уплаты имущественных налогов, а также НДФЛ, подлежащего уплате на основании налогового уведомления.

Получить доступ к ЛК ФЛ можно одним из следующих способов:

-с помощью логина и пароля, указанных в регистрационной карте. Получить можно, представив заявление и документ, удостоверяющий личность, в любую инспекцию ФНС России (за исключением налоговых органов, к функциям которых не относится взаимодействие с физлицами). При первом входе в личный кабинет необходимо сменить первичный пароль либо подтвердить его дальнейшее использование;

-с использованием усиленной квалифицированной электронной подписи (выдается уполномоченным Удостоверяющим центром);

-с помощью реквизитов доступа на Едином портале государственных и муниципальных услуг (ЕПГУ). Получить доступ к ЛК ФЛ возможно при наличии учетной записи ЕПГУ, подтвержденной путем личного обращения для идентификации в один из уполномоченных центров регистрации Единой системы идентификации и аутентификации: отделение АО «Почта России», МФЦ России, центр обслуживания клиентов ПАО «Ростелеком», другие уполномоченные организации.

Информация, отображаемая в Личном кабинете налогоплательщика для физических лиц, актуализируется ежедневно не реже одного раза в день и соответствует данным территориальных налоговых органов.

Вниманию налогоплательщиков:

с 1 по 3 ноября 2021 года в инспекциях будет приостановлен личный приём!

В связи с Указом Президента Российской Федерации от 20.10.2021 № 595 «Об установлении на территории Российской Федерации нерабочих дней в октябре - ноябре 2021 г.», во всех инспекциях Краснодарского края с 1 по 3 ноября 2021 года будет приостановлен личный прием и обслуживание налогоплательщиков.

Удаленно решить вопрос по налогам можно с помощью сайта ФНС России. Для налогоплательщиков доступны более 70 онлайн-сервисов.

В Личных кабинетах для физических, юридических лиц и индивидуальных предпринимателей можно уплатить налоги, уточнить информацию по своему имуществу, отправить декларацию 3-НДФЛ и документы для получения налогового вычета за лечение, обучение или покупку недвижимости, провести сверку с бюджетом, уточнить невыясненные платежи и др.

Напоминаем, в срок не позднее 1 декабря 2021 года необходимо оплатить имущественные налоги. Каждый плательщик может выбрать наиболее удобный для себя способ:

-

сервис «Личный кабинет налогоплательщика»;

-

мобильное приложение «Налоги ФЛ»;

-

сервис «Уплата налогов и пошлин физических лиц»;

-

Единый портал государственных и муниципальных услуг;

-

онлайн-сервисы банков.

Срок представления отчетности по форме 6-НДФЛ и РСВ продлен до 8 ноября

1 ноября 2021 года (статья 230 и 431 НК РФ) истекает срок представления налоговыми агентами расчета исчисленных и удержанных сумм налога на доходы физических лиц по форме 6-НДФЛ и расчета по страховым взносам за девять месяцев 2021 года.

Указом Президента от 20.10.2021 № 595 на территории Российской Федерации введены нерабочие дни с 30 октября по 7 ноября 2021 года в целях недопущения дальнейшего распространения новой коронавирусной инфекции (COVID-19).

Таким образом, срок представления организациями указанной отчетности продлен до 8 ноября 2021 года включительно.

Не позднее 1 декабря необходимо уплатить налоги на транспорт, землю и имущество физлиц

В Краснодарском крае заканчивается массовая рассылка налоговых уведомлений на уплату имущественных налогов физических лиц за 2020 год (земельного, транспортного налога и налога на имущество ФЛ). Уведомления направляются гражданам (или размещаются в личном кабинете) не позднее 30 дней до наступления срока уплаты.

В связи с тем, что печать и направление уведомлений осуществляются типографиями филиалов ФКУ «Налог-сервис» в ряде городов России (Волгоград, Нижний Новгород, Красноярск, Кемерово, Москва, Санкт-Петербург, Уфа), уведомление может прийти из любого из этих городов.

Гражданам, подключенным к «Личному кабинету налогоплательщика для физических лиц», уведомления направляются только в электронном виде в личный кабинет.

Уплатить имущественные налоги физических лиц за 2020 год необходимо не позднее 1 декабря 2021 года.

Во избежание мер принудительного взыскания рекомендуем уплатить налоги вовремя. Сделать это можно онлайн на сайте ФНС России www.nalog.gov.ru в «Личном кабинете налогоплательщика» и сервисе «Уплата налогов и пошлин». Вопрос с налогами будет решен еще более быстро и удобно, если установить на смартфон мобильное приложение личного кабинета «Налоги ФЛ». Оно доступно для скачивания в App Store или GooglePlay.

Сервис «Уплата налогов и пошлин» ориентирован на конкретную категорию плательщика и разделен на разделы: «Физическим лицам», «Индивидуальным предпринимателям», «Юридическим лицам». В нем возможна уплата имущественных налогов по индексу платежного документа, уплата картой иностранного банка. Кроме того, заплатить можно не только за себя, но и за третьих лиц - например, за своих родных.

В обоих вышеупомянутых сервисах есть функция единого налогового платежа, воспользовавшись которой налогоплательщик точно не пропустит срок уплаты. Нужно лишь заранее пополнить свой авансовый кошелек, и если у налогоплательщика нет долгов, то сумма налога будет списана автоматически до наступления срока уплаты.

Для подключения к личному кабинету следует обратиться в ближайшую налоговую инспекцию, также войти в сервис можно с паролем от портала госуслуг, если у пользователя подтверждена учетная запись.

Риски исключения индивидуальных предпринимателей из ЕГРИП

С 1 сентября 2020 года, если индивидуальный предприниматель более 15 месяцев не представляет налоговую отчетность или истекло 15 месяцев с даты окончания действия патента, при этом ИП имеет недоимку и задолженность по налогам и сборам, регистрирующим органом принимается решение о предстоящем исключении предпринимателя из ЕГРИП как недействующего.

Решение о предстоящем исключении предпринимателя из ЕГРИП, а также сведения о порядке и сроках направления заявлений самим ИП, его кредиторами или иными лицами, чьи права и законные интересы затрагиваются в связи с исключением предпринимателя из ЕГРИП, публикуется в журнале «Вестник государственной регистрации» в течение трех дней с момента его принятия.

Если до истечения указанного срока индивидуальный предприниматель все-таки погасит имеющуюся задолженность по налогам и сборам или представит необходимую отчетность, а также в случае поступления в регистрирующий орган мотивированного заявления заинтересованного лица против исключения ИП из реестра (в течение 1 месяца со дня опубликования решения), решение об исключении не принимается.

Самостоятельно узнать информацию о принятом решении и публикации можно на сайте: https://www.vestnik-gosreg.ru, а также с помощью специальных сервисов на официальном сайте ФНС России: « Прозрачный бизнес», «Представление сведений из ЕГРЮЛ/ЕГРИП».

Обращаем внимание, что прекращение статуса ИП по данному основанию не освобождает от уплаты недоимки по налогам, сборам, страховым взносам, соответствующим пеням и штрафам и не является основанием для ее списания.

Кроме того, в случае исключения ИП из ЕГРИП по решению регистрирующего органа, данное физическое лицо не сможет зарегистрироваться в качестве индивидуального предпринимателя в течение трех лет с момента исключения из реестра.

Юридические лица, индивидуальные предприниматели и нотариусы могут получить КЭП бесплатно

C 1 января 2022 года на ФНС России возлагаются функции по выпуску квалифицированной электронной подписи юридических лиц (лиц, имеющих право действовать от имени юридического лица без доверенности), индивидуальных предпринимателей и нотариусов в соответствии с законодательством об электронной подписи. Ранее КЭП данным категориям плательщиков можно было получить только платно в коммерческих удостоверяющих центрах.

С 1 июля получить квалифицированный сертификат ключа проверки электронной подписи можно в Удостоверяющем центре ФНС России. Услуга бесплатная. КЭП выдается в территориальных налоговых органах.

Существуют ограничения для получения бесплатной услуги, главным из которых является то, что Удостоверяющий центр ФНС России бесплатно выдает квалифицированные сертификаты только юридическим лицам (как правило, директору, который действует от лица компании без доверенности), индивидуальным предпринимателям и нотариусам.

Для получения услуги по выпуску сертификатов ключей проверки электронной подписи необходимо представить: заявление на выдачу КЭП, документ, удостоверяющий личность, СНИЛС, носитель ключевой информации, сертифицированный ФСТЭК России или ФСБ России и документацию на ключевой носитель информации (сертификат соответствия).

Подробнее о новом порядке получения КЭП можно узнать на сайте ФНС России в разделе «Порядок получения электронной подписи».

Уклониться от уплаты НДФЛ при продаже имущества либо получении его в дар не удастся

В настоящее время налоговыми органами Краснодарского края проводятся камеральные налоговые проверки в «бездекларационном» порядке.

С 1 января 2021 года вступил в силу Федеральный закон 29.09.2019 № 325-ФЗ, дополняющий статью 88 Налогового кодекса Российской Федерации пунктом 1.2, который расширяет полномочия налоговых органов в части проведения камеральных налоговых проверок.

Теперь, в случае непредставления физическим лицом налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) по доходам, полученным в 2020 году от продажи недвижимого имущества либо при получении имущества в дар, с 16.07.2021 Инспекция проводит камеральную проверку на основании имеющихся у нее документов (информации).

В рамках проверки без декларации налоговый орган вправе потребовать у налогоплательщика представить необходимые пояснения либо документы, в частности, за какую стоимость было приобретено реализованное имущество, является ли подаривший недвижимость близким родственником и т.д.

Обращаем внимание, что к данной категории физических лиц, не представивших декларацию о доходах самостоятельно, будет применяться налоговая ответственность за совершение налогового правонарушения:

- в соответствии со статьей 119 Налогового кодекса Российской Федерации за непредставление налоговой декларации в установленный срок;

- в соответствии со статьей 122 Налогового кодекса Российской Федерации за неуплату налога на доходы физических лиц в срок не позднее 15.07.2021.

Как проверить кассовый чек?

В настоящее время Федеральной налоговой службой реализуется проект по исключению недобросовестного поведения на рынках.

Цель проекта – не только побудить продавцов приобрести и зарегистрировать в налоговом органе контрольно-кассовую технику, но и обеспечить ее применение при каждом расчете с покупателем.

Рынки и ярмарки пользуются огромной популярностью у граждан. Денежные обороты некоторых из них вполне сопоставимы с оборотами супермаркета.

Если в магазинах и торговых центрах покупатели уже привыкли, что им выдают кассовые чеки при покупке товара, то на рынках и ярмарках это явление довольно редкое.

При этом организации и индивидуальные предприниматели, реализующие товары, работы, услуги на территории Российской Федерации, обязаны применять контрольно-кассовую технику, включенную в реестр, в соответствии с Федеральным законом от 22.05.2003 № 54-ФЗ.

Иногда недобросовестные продавцы вместо чека выдают покупателю «гостевой счет» или «чек» из мобильного банковского терминала. Неосведомленный гражданин, принимая такой документ, даже не подозревает, что при возникновении спорных ситуаций он не сможет доказать факт приобретения товара и услуги для возврата или требования компенсации, так как чек – это основное доказательство приобретения товара. Он должен содержать обязательные реквизиты, такие как наименование организации – производителя ККТ или фамилия, имя, отчество индивидуального предпринимателя – пользователя ККТ, его ИНН, адрес, дату и время осуществления расчета, должность и фамилию лица, осуществляющего прием денежных средств, режим налогообложения, наименование товара, его цену, количество, сумму и способ расчета, регистрационный номер ККТ, QR-код и другие реквизиты.

Чтобы избежать такой ситуации можно проверить чек через приложение ФНС России «Проверка чека», которое позволяет сканировать QR-код и регистрировать его в системе.

Если приложение не может считать QR-код, то данная бумага не является фискальным документом. Всего за несколько секунд можно убедиться в подлинности чека, буквально не отходя от кассы. Кроме того, приложение позволяет также хранить чеки и отправлять жалобы в налоговые органы.

Приложение «Проверка чека» доступно для скачивания на смартфоны в приложениях AppStore и GooglePlay.

Важно отметить, что налоговые органы на регулярной основе проводят всевозможные рейдовые мероприятия по проверке соблюдения законодательства о применении контрольно-кассовой техники. В отношении нарушителей законодательства в соответствии с Кодексом об административных правонарушениях Российской Федерации уже ведутся административные производства.

Напоминаем, невыдача чека является нарушением закона, а также существенным пренебрежением в отношении потребителей товаров или услуг.

Призываем покупателей товаров включиться в гражданский контроль, проверяя выданный кассовый чек на его корректность через мобильное приложение «Проверка кассового чека».

Оплата единым налоговым платежом – удобный способ исполнения налоговых обязательств!

Единый налоговый платеж – это альтернативный обычному способ оплаты налогов физических лиц: налога на доходы физических лиц, налога на имущество, земельного и транспортного налогов. Его законодательное определение закреплено в статье 45.1 НК РФ.

Денежные средства до получения налогового уведомления добровольно, авансом, перечисляются в бюджет одним платежным поручением и зачисляются на счет Федерального казначейства для уплаты налога на имущество физических лиц, земельного и транспортного налогов, а также налога на доходы физических лиц. Физическое лицо, примерно зная размер своих налоговых обязательств, может распределить уплату налогов во времени до наступления срока уплаты налогов, установленного Налоговым кодексом Российской Федерации.

Зачет суммы единого налогового платежа физического лица осуществляется налоговым органом самостоятельно в счет предстоящих платежей налогоплательщика - физического лица по имущественным налогам и НДФЛ, либо в счет уплаты недоимки по указанным налогам и (или) задолженности по соответствующим пеням. Налоговый орган обязан сообщить налогоплательщику - физическому лицу о принятом решении.

Перечислить единый налоговый платеж физические лица могут через «Личный кабинет налогоплательщика для физических лиц», а также воспользовавшись сервисом «Уплата налогов, страховых взносов физических лиц».

Межрайонная ИФНС России №14 по Краснодарскому краю обращает внимание, что единый налоговый платеж является дополнительным сервисом для физических лиц, так как максимально упрощает уплату имущественных налогов, а также исключает вероятность ошибки при осуществлении платежа. Вместе с тем, у налогоплательщиков остается право уплачивать имущественные налоги обычным способом.

Уважаемые налогоплательщики!

В срок не позднее 30 апреля необходимо отчитаться о доходах, полученных за 2020 год

УФНС России по Краснодарскому краю сообщает о том, что с 1 января до 30 апреля 2020 года налогоплательщики-физические лица обязаны отчитаться о своих доходах, полученных в 2020 году и представить в налоговую инспекцию по месту жительства декларацию по форме 3-НДФЛ.

Направить декларацию должны граждане, получившие доходы:

- от продажи имущества, находившегося в их собственности менее 5-х лет;

- ценных бумаг;

- долей в уставном капитале;

- сдачи квартир, комнат и иного имущества в аренду;

- выигрышей в лотереи и тотализаторы;

- полученные в порядке дарения от лица, не являющимся близким родственником.

Сэкономить время в подготовке декларации по форме 3-НДФЛ можно с помощью специализированной программы «Декларация», которая находится в свободном доступе на официальном сайте ФНС России www.nalog.ru. Программапоможет правильно ввести данные из документов, автоматически рассчитает необходимые показатели, проверит правильность исчисления вычетов и суммы налога, а также сформирует документ для предоставления в налоговый орган.

В настоящее время самым популярным способом является подача декларации с помощью «Личного кабинета налогоплательщика для физических лиц». Сервис позволит легко и быстро заполнить декларацию 3-НДФЛ: надо пройти всего 7 шагов. Подготовленная декларация будет направлена в налоговую инспекцию в электронном виде, а ход камеральной проверки заявитель сможет отслеживать в Личном кабинете.

Обратите внимание, вход в Личный кабинет может быть осуществлен также при наличии подтвержденной учетной записи к Единому порталу государственных и муниципальных услуг.

В бумажном виде декларацию налогоплательщики могут представить в инспекцию по месту жительства лично, через доверенное лицо или направить по почте. При подаче декларации через доверенное лицо необходимо наличие нотариально заверенной доверенности.

Представление налоговой декларации после установленного срока является основанием для привлечения гражданина к налоговой ответственности - взысканию штрафа в размере 5% неуплаченной суммы налога, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% указанной суммы и не менее 1000 рублей (п. 1 ст. 119 Налогового кодекса РФ).

Обращаем внимание, что граждане, желающие воспользоваться правом на получение социальных и имущественных вычетов, могут представить налоговую декларацию в любое время в течение всего года.

Уплата налогов с 1 января производится по новым реквизитам.

С 1 января 2021 года платежное поручение на уплату налогов будет заполняться по новым правилам. Изменения связаны с переходом на новую систему казначейского обслуживания бюджетных платежей.

Налогоплательщикам при перечислении платежей, администрируемых налоговыми органами Краснодарского края, в платежных документах, начиная с 1 января 2021 года, необходимо указывать следующие реквизиты:

• (14) БИК банка получателя средств (БИК ТОФК): 010349101

• (13) Наименование банка получателя средств: ЮЖНОЕ ГУ БАНКА РОССИИ//УФК по Краснодарскому краю г. Краснодар

• (15) Номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета (ЕКС)): 40102810945370000010

• (17) Номер счета получателя (номер казначейского счета): 03100643000000011800

Особое внимание при заполнении платежного поручения следует обращать на реквизит «17» - «Номер счета получателя».

Также станет обязательным указывать номера банковского счета (корреспондентского счета), значение которого будет указываться в реквизите «15» - «Номер счета банка получателя средств» платежного поручения.

В поле платежного документа (13) «Банк получателя» наименование банка получателя и наименование органа федерального казначейства разделяется двойнымслэшем «//».

С 1 января по 30 апреля 2021 года Казначейством России установлен переходный период, когда будут одновременно функционировать оба счета: как старый, так и новый. С 1 мая будут действовать только вновь открытые казначейские счета.

Направить документы на льготу по транспортному и земельному налогу организации могут в любой налоговый орган.

В целях качественного исчисления налогов, Межрайонная ИФНС России по Краснодарскому краю сообщает, что организации могут подать заявление о предоставлении льготы по транспортному и земельному налогам в любой налоговый орган.

С 2021 года налоговые органы самостоятельно направляют налогоплательщикам – организациям (их обособленным подразделениям) сообщения об исчисленных суммах транспортного и земельного налогов, в связи с отменой обязанности представления юридическими лицами деклараций по вышеуказанным налогам.

Сообщение составляется на основе информации, имеющейся у налогового органа, в том числе результатов рассмотрения заявления о налоговой льготе. Если на дату формирования сообщения у налогового органа нет информации о заявленной организацией льготе, в него будут включены суммы исчисленных налогов без учета льгот, что может привести к образованию недоимки.

Налоговым кодексом РФ не установлен предельный срок для представления указанного заявления, однако, для своевременного применения установленных законодательством льгот при расчете указанных налогов за 2020 год заявление о налоговой льготе целесообразно представить в течение I квартала 2021 года.

Узнать о праве на налоговую льготу за 2020 год можно с помощью сервиса «Справочная информация о ставках и льготах по имущественным налогам».

Ознакомится с ответами на часто задаваемые вопросы о предоставлении организациям льгот по транспортному и земельному налогам можно на сайте ФНС России в сервисе «Часто задаваемые вопросы».

Направлять декларацию о доходах за 2020 год удобнее через личный кабинет

В настоящее время продолжается декларационная кампания, в ходе которой граждане обязаны отчитаться о доходах, полученных в 2020 году.

Напоминаем, что представить декларацию 3-НДФЛ необходимо индивидуальным предпринимателям, частным нотариусам, адвокатам, учредившим адвокатские кабинеты, арбитражным управляющим, а также гражданам, которые в прошлом году продали имущество, находившееся в собственности меньше минимального срока владения, получили в дар имущество, акции, доли, паи не от близких родственников, выиграли в лотерею, сдавали имущество в аренду или получали доходы от источников за пределами РФ.

В условиях распространения коронавирусной инфекции наиболее удобный способ заполнения и представления декларации по форме 3-НДФЛ – через интерактивный сервис «Личный кабинет налогоплательщика для физического лица». В сервисесервисе граждане могут заполнить налоговую декларацию о полученных доходах с помощью пошаговой инструкции, при этом часть личных данных заполняется автоматически. Декларация подписывается усиленной неквалифицированной электронной подписью (ее можно также получить бесплатно через личный кабинет) и направляется в налоговый орган в электронном виде. В таком же порядке можно направить отсканированные копии подтверждающих документов. Дублировать декларацию и подтверждающие документы на бумажном носителе в этом случае не нужно.

Сервис также позволяет сформировать и отправить заявление на возврат НДФЛ, рассчитанного по данной декларации, отслеживать статус приема и камеральной проверки декларации. Сумма к возврату отразится в разделе «Переплата» личного кабинета, но возвращена она будет после окончания камеральной проверки декларации, которая проводится в течение трех месяцев.

Воспользоваться «Личным кабинетом» можно с помощью логина и пароля, полученного в налоговой инспекции; реквизитов доступа, используемых для авторизации на Едином портале государственных и муниципальных услуг (ЕПГУ), а также с использованием квалифицированной электронно-цифровой подписи.

Заяви о своем праве на льготу по имущественным налогам!

Управление ФНС России по Краснодарскому краю напоминает, что физические лица, которые в 2020 году впервые приобрели статус льготной категории налогоплательщиков, имеют право получить установленные законодательством налоговые льготы.

Обращаем внимание, что в настоящее время для отдельных категорий граждан установлен беззаявительный порядок предоставления льгот. К ним относятся, в частности:

- пенсионеры;

- инвалидыI и II группы;

- лица, имеющие трех и более несовершеннолетних детей;

- владельцы хозпостроекплощадью объекта не более 50 кв. м.;

- предпенсионеры.

Это значит, что налоговый орган применяет льготы на основании сведений, полученных при информационном обмене с ПФР, Росреестром и региональными органами соцзащиты населения.

Важно отметить, что в связи с запланированным с 2019 года поэтапным повышением пенсионного возрастальготы по имущественным налогам предоставляютсяпредпенсионерам. Указанные лица имеют право на льготу по налогу на имущество физических лиц и земельному налогу, как и пенсионеры. А именно льгота предоставляется на один объектнедвижимости каждого вида (квартира, часть квартиры или комната; жилой дом или часть жилого дома; гараж или машино-место), если он не использовался в предпринимательской деятельности и вычет на один земельный участок, уменьшающий сумму исчисленного земельного налога на величину кадастровой стоимости 600 кв. м. площади.

Обращаем особое вниманиеграждан, имеющих статус льготной категории налогоплательщиков, но не поименованных выше.

Рекомендуем Вам заявить о своем праве на льготу до начала массового формирования налоговых уведомлений за 2020 год, то есть до 1 мая 2021 года.

С полным перечнем льгот, применяющихся на территории Краснодарского края, можно ознакомиться на официальном сайте ФНС России в разделе «Справочная информация о ставках и льготах по имущественным налогам».

Уважаемый налогоплательщик!

Управление ФНС России по Краснодарскому краю информирует о том, что в 2021 году за налоговый период 2020 год налогоплательщики – организации, имеющие право на льготупо земельному и транспортному налогам, представляют в налоговые органы по своему выбору заявление о налоговой льготе,а так же вправе представить документы, подтверждающие это право. Заявление может быть представлено по ТКС, лично, по почте.

Форма заявления утверждена Приказом ФНС России от 25.07.2019 № ММВ-7-21/377@ «Об утверждении формы заявления налогоплательщика-организации о предоставлении налоговой льготы по транспортному налогу и (или) земельному налогу, порядка ее заполнения и формата представления указанного заявления в электронной форме».

Заявление предоставляется после окончания налогового периода. Оптимальный срок его предоставления - в течение первого квартала

(с 01.01.2021 по 31.03.2021).

ФНС России проводит отраслевой проект, призванный вывести общепит из теневого сектора

Налоговая служба приступила к реализации отраслевого проекта «Общественное питание», основной целью которого является вывод предприятий общественного питания из теневого сектора экономики, а также обеспечение интересов граждан и защиты прав потребителей.

Юридические лица и предприниматели, занятые в сфере общепита обязаны применять онлайн-кассы. Однако не все организации соблюдают требования действующего законодательства, продолжая работать без использования ККТ.

Определить причины, способствующие сокрытию денежной выручки в данной сфере деятельности, и предложить механизм вывода предприятий общественного питания из теневого сектора, предстоит в ходе реализации данного отраслевого проекта.

Налоговой службой также в рамках данного проекта проводится мониторинг расчетов, по итогам которого организации, не применяющие ККТ, включаются в планы контрольных мероприятий. При этом проверки проводятся только в отношении недобросовестных участников рынка.

Кроме того, при планировании таких проверок налоговые органы ориентируются и на общественный контроль. Любой покупатель, просканировав QR-код, может проверить выданный чек на корректность в мобильном приложении «Проверка чеков» и при обнаружении нарушений сообщить в налоговую службу с помощью данного приложения.

Служба призывает организации общепита соблюдать законодательство о ККТ и не допускать применения штрафных санкций.

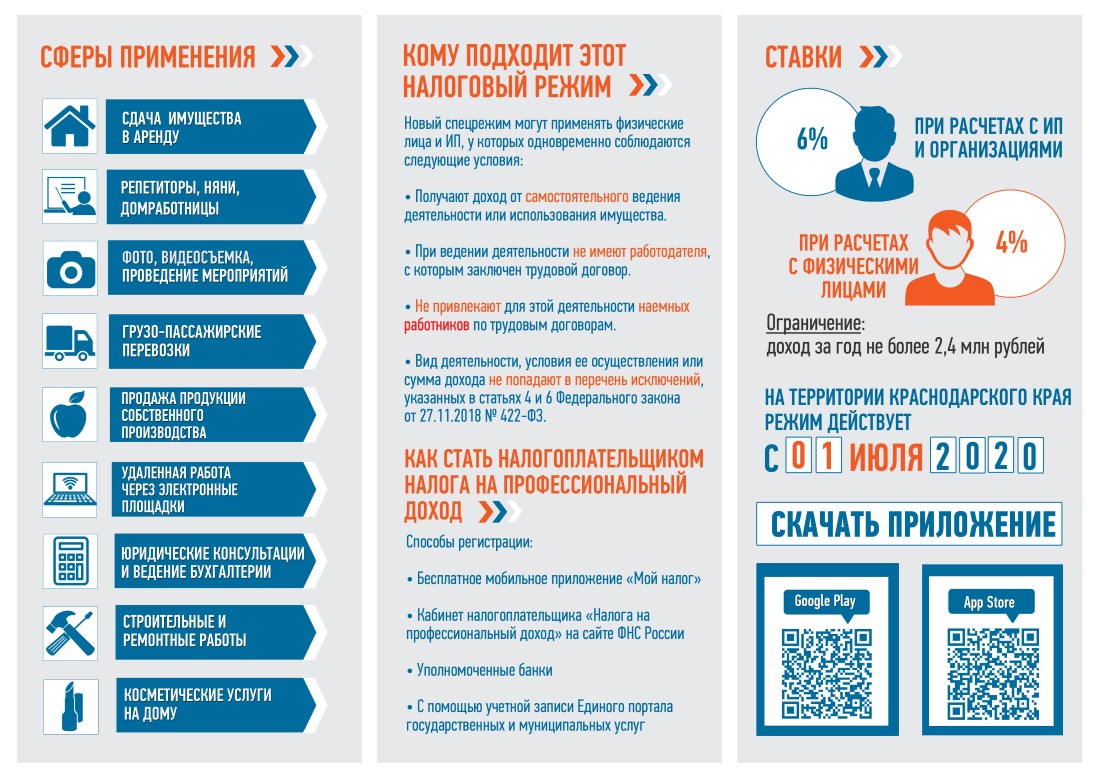

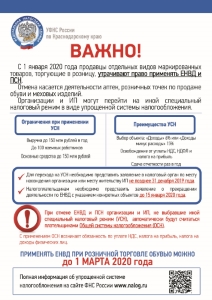

Отмена единого налога на вмененный доход для отдельных видов деятельности с 01 января 2021 год.

Администрация муниципального образования Усть-Лабинский район информирует о возможности и необходимости перехода с единого налога на вмененный доход для отдельных видов деятельности (далее–ЕНВД) на иные специальные налоговые режимы в срок до 31 декабря 2020 года.

Альтернативными специальными налоговыми режимами, наиболее благоприятными для перехода с ЕНВД, являются упрощенная система налогообложения (далее –УСН), патентная система налогообложения (далее –ПСН) и налог на профессиональный доход (далее –НПД), единый сельскохозяйственный налог.

Организации и индивидуальные предприниматели, которые перестают быть налогоплательщиками ЕНВД и изъявившие желание перейти на УСН, могут представить уведомление в налоговый орган о переходе на УСН с 01 января 2021 года не позднее 31 декабря 2020 года.

При переходе на патентную систему с 01 января 2021 года продлен срок подачи заявления до 31 декабря 2020 года включительно.

Налогоплательщики, не перешедшие на иные специальные налоговые режимы в установленные для этого сроки, автоматически переходят с 01 января 2021 года на общий режим налогообложения.

Кроме того, в целях комфортного перехода субъектов малого предпринимательства с ЕНВД на ПСН принят Федеральный закон от 23 ноября 2020 года №373-ФЗ «О внесении изменений в главы 26.2 и 26.5 части второй Налогового кодекса РФ и статью 2 Федерального закона «О применении контрольно-кассовой техники при осуществлении расчетоввРоссийской Федерации» (далее- Закон), которым уточняются переходные положения для тех предпринимателей, которые применяли ЕНВД в 4 квартале 2020 года, и переходят на ПСН до вступления в силу соответствующих законов субъектов РФ. Базовая доходность и порядок расчета патента также установлены Законом. Данная норма предусмотрена для четырех видов деятельности- розничная торговля, общепит, автостоянки и автосервисы. При этом такие патенты будут действовать до окончания указанного в них срока, но не позднее 31 марта 2021 года.

Более подробную информацию можно узнать на сайте ФНС России: https://npd.nalog.ru

Страховые взносы в 2021 году останутся на прежнем уровне.

Межрайонная ИФНС России №14 по Краснодарскому краю сообщает, что сумма фиксированных страховых взносов в 2021 году останется на уровне 2020 года.